کاربر:Miraghaee

موضوع : طراحی سامانه نمایندگی بیمه

تهیه کننده: سیداحمد میرآقایی - دانشجوي كارشناسي ارشد تجارت الكترونيكي (92231558)

خلاصه اجرایی

با طراحی یک سامانه جامع تحت وب ، سازمان ها ابتدا طی فرآیندی در سامانه ثبت نام نموده و پس از قبول و تایید شرایط معلوم انعقاد قرارداد با سامانه انجام می دهند. سپس کلیه اقدامات و امور بیمه ای از قبیل بیمه تکمیلی درمان ، بیمه وسایل نقلیه و ... از طرف کارکنان سازمان در این سامانه انجام می شود و براساس هر خدمتی که از سازمان بیمه و بواسطه این سامانه به کارکنان سازمان ارائه می شود درصدی بعنوان کارمزد در وجه صاحب سامانه واریز می گردد. در حقیقت این سامانه نقش نمایندگی و واسطه بین سازمان بیمه و سازمان های دولتی یا خصوصی را ایفا می کند

معرفی شرکت (تصویر شرکت)

نام شرکت مهدیا می باشد که در آینده در تهران تشکیل خواهد شد.

چشم انداز

توسعه شرکت مهدیا در مدت زمان 3 سال و تبدیل به یک نمایندگی موفق و سرشناس در امور بیمه و فعال در سرتاسر استان های کشور پهناور و عزیزمان ایران

ماموریت

با توجه به اینکه انجام اقدامات نمایندگی های بیمه توسط عامل انسانی انجام می شود و عامل انسانی نیز عاری از خطا و اشتباه نمی باشد، لذا با استفاده از سامانه مذکور و حذف عامل انسانی ، اقدامات بیمه ای توسط شرکت مهدیا بین سازمان بیمه و سازمان حقوقی انجام خواهد شد. بعبارت دیگر ماموریت شرکت مهدیا فراهم آوردن خدمات الکترونیکی جهت صدور انواع بیمه نامه ها و انجام کلیه امور بیمه ای که جزء وظایف یک نمایندگی بیمه می باشد ، خواهد بود که تخفیفات قابل توجه برای سازمان های بیمه شده ای که عضو سامانه باشند ارائه خواهد شد.

اهداف

اهداف شرکت مهدیا به شرح ذیل می باشد :

- اهداف فروش و بازاريابي

ارائه خدمات بیمه ای به سازمان های موجود در منطقه 6 شهر تهران تا پایان سال اول

افزایش ارائه خدمات بیمه ای در مناطق 1 الی 5 شهر تهران تا پایان سال دوم

افزایش ارائه خدمات بیمه ای در تمامی مناطق شهر تهران تا پایان سال سوم

افزایش ارائه خدمات بیمه ای در استان سمنان بمنظور گسترش فعالیت شرکت در سطح کشور تا پایان سال سوم

افزایش ارائه خدمات بیمه ای در تمامی استان های کشور عزیزمان ایران از ابتدای سال چهارم تا پایان سال پنجم

- اهداف مالي

بازگشت کامل سرمایه و هزینه های مصرفی به منظور پیاده سازی خدمات الکترونیکی در پایان سال دوم

کسب درآمد در سال سوم به میزان 2 برابر سال های اول و دوم

- اهداف پرسنلی

افزایش پرسنل بازاریابی خدمات بیمه از 5 نفر به 20 نفر در سال دوم

افزایش پرسنل پشتیبانی سیستم های شرکت از 2 نفر به 3 نفر در سال دوم

افزایش پرسنل اداری شرکت از 2 نفر به 4 نفر در سال دوم

تحلیل صنعت مادر

صنعت بیمه امروزه به عنوان یکی از شاخصههای تولید مورد توجه بسیاری از جوامع توسعه یافته و درحال توسعه است. این صنعت رو به رشد از سویی به عنوان یکی از عمدهترین نهادهای اقتصادی مطرح بوده و از سوی دیگر فعالیت دیگر نهادها را پشتیبانی میکند و میتواند به ترمیم وضع اقتصادی کشور کمک و به افزایش مبادلات، ترقی در سطح زندگی و توسعه سرمایهگذاری در کشور منجر شود. اما چگونه میتوان در این صنعت رو به رشد همگام و مشغول به فعالیت شد؟ برای پاسخ به این پرسش به سراغ آئیننامه 75 اخذ نمایندگی بیمه میرویم که به تازگی از سوی شورایعالی بیمه مشتمل بر 30 ماده و 30 تبصره ابلاغ شده است. در آيیننامه 75 شورایعالی بیمه اعلام شده : نماینده بیمه که میتواند شخص حقیقی یا حقوقی باشد با رعایت قوانین، مجاز به عرضه خدمات بیمهای به نمایندگی از یک شرکت بیمه است. به گفته مدیر روابط عمومی بیمه مرکزی شخص حقیقی متقاضی دریافت پروانه نمایندگی باید مدرک کارشناسی بانک و بیمـه بدون نیاز به داشتن سابقه کار بیمهای، یا مدرک کارشناسی در رشتههای مرتبط (اقتصاد، امور مالی، حسابداری، آمار، مدیریت با کلیه گرایشها و حقوق) با یک سال سابقه کار بیمهای، یا مدرک کارشناسی در سایر رشتهها با دو سال سابقه کار بیمهای، یا مدرک دیپلم با سه سال سابقه کار بیمهای را داشته باشد. این شخص پس از مراجعه به مديريت امور نمايندگان شركتهاي بيمه و اخذ پذيرش از شركت مورد نظر میتواند در آزمون نمایندگی بیمه مرکزی شرکت و پس از موفقیت، در دوره آموزشی که مدت 15 روز به صورت تئوری و عملی توسط شرکتهای بیمه برگزار میشود حضور پیدا کند. در این مرحله پروانه نمایندگی با اعتبار سه ساله پس از تایید بیمه مرکزی صادر خواهد شد. همچنین شرکت بیمه میتواند با رعایت آییننامه پروانه وی را تمدید کند.

شرایط اعطای نمایندگی حقوقی بیمه به این صورت است که ثبت در قالب شرکت سهامی خاص یا شرکت تعاونی متعارف، تهیه اساسنامه مورد تایید، موضوع فعالیت انحصارا نمایندگی بیمه و هياتمدیره حداقل سه نفری می باشد. همچنین گواهینامه بانک حاکی از تادیه قسمت نقدی سرمایه، صورت کامل اسامی سهامداران، مدیران و میزان سهام آنها، گواهی عدم سوءپیشینه کیفری مدیران، مدیرعامل و حداقل یک عضو هياتمدیره، ارائه صورتجلسات مجمع عمومی موسس و هياتمدیره و ارائه اظهارنامه ثبت نمایندگی حقوقی از دیگر شرایط تأسیس این شرکتها است.

در جهان امروز که رشد وتوسعه اقتصادی هر کشوری جایگاه بین المللی آن را رقم می زند ، کشور ها برای آنکه بتوانند در عرصه بین المللی حرفی برای گفتن داشته باشند در صدد بر می آیند تا شاخص های توسعه یافتگی خود را بهبود بخشند و از این طریق در چرخه بهبود وضعیت اقتصادی و بالطبع افزایش نقش موثر خود موجب تقویت اقتصاد و ایفاء نقش تأثیرگذاری در صحنه جهانی شوند . صنعت بیمه به عنوان یکی از شاخص های توسعه یافتگی از سویی به عنوان یکی از عمده ترین نهاد های اقتصادی مطرح بوده و از دیگرسوی فعالیت دیگر نهاد ها را پشتیبانی می کند.

به عبارتی صنعت بیمه با گرد آوری حق بیمه های دریافتی(premium) در توسعه اقتصادی دارای نقش است واز طرف دیگر با ایجاد امنیت و اطمینان برای فعالیت های خدماتی، تولیدی و... در جامعه روند سازندگی، پیشرفت و ترقی را تسهیل می کند. شاید کسی را کمترین گمانی نباشد که پیشرفت بیمه با توسعه اقتصادی کشور همواره ملازم است .وبه ترمیم وضع اقتصادی یک کشور ، افزایش مبادلات ، ترقی سطح زندگی و توسعه سرمایه گذاری، موجب پیشرفت و نیز به بهبود وضع معیشت افراد کشور، حفظ ثروت ملی و تشکیل پس انداز های بزرگ کمک می کند.

شاید بتوان با قطعیت گفت اگر اقتصاد یک کشور به بیمه و حمایت های ناشی از آن متکی نباشد ، در معرض خطرهای بزرگ وجبران ناپذیری قرار می گیرد. مقدمه پایه ریز ی بیمه وجود ریسک یا عدم قطعیت در فعالیت های اقتصادی است و آن را می توان در مقابل شانس که احتمال وقوع خوشایند و مطلوب حوادث آینده است ، احتمال وقوع حوادث زیان آور و نامطلوب در آینده دانست. اما صرف نظر از تعریف ریسک می توان نقش بیمه را جبران آثار مالی ناشی از تحقق خطر بیمه شده برای آحاد جامعه تعریف کرد. علاوه بر آن که بیمه می تواند تأمین کننده امنیت مالی برای فعالیت های بازرگانی باشد ، می تواند موجب افزایش کارآیی بازرگانان ، توزیع صحیح هزینه ها ، افزایش اعتبار بیمه گذار ، تأمین سرمایه برای درآمد بالقوه آینده و حتی پس انداز دانست و به طور خلاصه آن مفهوم همیشگی ایجاد امنیت خاطر برای تولید کنندگان و سرمایه گذاران را برای بیمه تداعی کرد. از آن روی که شناخت وضع موجود به ترسیم افق بلند مدت و برنامه ریزی کمک شایانی می نماید ؛ این نوشتار بر آن است که آنچه که در صنعت بیمه کشور است را با آنچه بوده ، هست و باید باشد در سه قسمت تاریخچه ، وضعیت کنونی و چشم انداز بیمه در افق 20 ساله بررسی نماید.

تاریخچه بیمه :

بیمه در زبان فرانسه Assurance و در زبان انگلیسی Insurance معنا می دهد . می توان گفت که هر دو این معانی که ازریشه لاتینی secures به معنای اطمینان گرفته شده است ، اما معادل آن در پارسی را می توان برگرفته از "بیم" که همان عدم اطمینان خاطر از حصول نتیجه مطلوب می باشد دانست.

فعالیت بیمه گری به سال 1552 در شهر فلورانس ایتالیا بر می گردد ، اما شرکت لویدز لندن در سده هفدهم مهمترین اجتماع بیمه گران را تشکیل می داد واز یک قهوه خانه تا یکی از بزرگترین بیمه های جهان نقش ایفاء می نماید.

پیشینه بیمه در ایران :

در سال ۱۳۱۰ خورشيدي، فعاليت جدى میهن ما در زمينه بيمه آغاز شد. در اين سال بود که قانون و نظامنامه ثبت شرکت ها در ايران به تصويب رسيد و متعاقب آن بسيارى از شرکتهاى بيمه خارجى از جمله اینگسستراخ، آليانس، ايگل استار، يورکشاير، رويال، ويکتوريا، ناسيونال سويس، فنيکس، اتحادالوطنى و... به تأسيس شعبه يا نمايندگى در ايران پرداختند.

گسترش فعاليت شرکتهاى بيمه خارجي، مسئولان کشور را متوجه ضرورت تأسيس يک شرکت بيمه ايرانى کرد و دولت در شانزدهم شهريور ۱۳۱۴ شرکت سهامى بيمه ايران را با سرمايه ۲۰ ميليون ريال تأسيس نمود . فعاليت رسمى شرکت سهامى بيمه ايران از اواسط آبان ماه همان سال آغاز شد. تأسيس شرکت سهامى بيمه ايران، نقطه عطفى در تاريخ فعاليت بيمهاى کشور بهشمار مىرود زيرا از آن پس دولت با در اختيار داشتن تشکيلات اجرائى مناسب، قادر به کنترل بازار و نظارت بر فعاليت مؤسسات بيمه خارجى شد. دو سال پس از تأسيس شرکت سهامى بيمه ايران يعنى در سال ۱۳۱۶، ”قانون بيمه“ در ۳۶ ماده تدوين شد و به تصويب مجلس شوراى ملى رسيد.

پس از آن نيز مقررات ديگرى در جهت کنترل و نظارت بر فعاليت مؤسسات بيمه از طريق الزام آنها به واگذارى ۲۵ درصد بيمهنامههاى صادره بهصورت اتکائى اجبارى به شرکت سهامى بيمه ايران وضع شد؛ در اين رهگذر، الزام به بيمهکردن کالاهاى وارداتى و صادراتى و اموال موجود در ايران و ايرانيان مقيم خارج از کشور نزد يکى از مؤسسات بيمه که در ايران به ثبت رسيدهاند، بر استحکام شرکتهاى بيمه افزود.

شرکت سهامى بيمه ايران با حمايت دولت به فعاليت خود ادامه داد و اين حمايت منجر به تقويت نقش اين شرکت در بازار بيمه کشور و توقف تدريجى فعاليت شعب و نمايندگىهاى شرکتهاى بيمه خارجى شد. اين روند کماکان ادامه يافت تا آنکه در سال ۱۳۳۱ بر اساس مصوبه هيأت دلوت کليه شرکتهاى بيمه خارجى موظف شدند براى ادامه فعاليت خود در ايران مبلغ ۲۵۰ هزار دلار وديعه نزد بانک ملى ايران توزيع نمايند و پس از آن نيز منافع ساليانه خود را تا زمانىکه اين مبلغ به ۵۰۰ هزار دلار برسد بر آن بيفزايند. اين تصميم موجب تعطيلشدن کليه نمايندگىها و شعب شرکتهاى بيمه خارجى در ايران بهاستثناءِ دو شرکت بيمه ”يورکشاير“ و ”اينگستراخ“ گرديد و شرايط را براى گسترش فعاليت شرکتهاى بيمه ايران فراهم ساخت.

نخستين شرکت بيمه خصوصى ايران بهنام ”بيمه شرق“ در سال ۱۳۲۹ خورشيدى تأسيس شد. پس از آن تا سال ۱۳۴۳ بهتدريج هفت کشور بيمه خصوصى ديگر بهنامهاى آريا، پارس، ملي، آسيا، البرز، اميد و ساختمان و کار بهترتيب تأسيس شدند و به فعاليت بيمهاى پرداختند. همانطور که اشاره شد از سال ۱۳۱۶ کليه شرکتهاى بيمه موظف شدند ۲۵ درصد از امور بيمهاى خود را بهصورت اتکائى اجبارى به شرکت بيمه ايران واگذار نمايند. اين واگذارى عمدتاً از طريق ليستهائى بهنام بردرو که حاوى کليه اطلاعات راجع به بيمهنامههاى صادره و خسارتهاى پرداختشده اين شرکتها بود انجام گرفت. بديهى است ارائه اطلاعات به شرکت بيمه رقيب هيچگاه نمىتوانست مورد رضايت و علاقه شرکتهاى بيمه واگذرانده باشد. از سوى ديگر، با افزايش تعداد شرکتهاى بيمه، ضرورت اعمال نظارت بيشتر دولت بر اين صنعت و تدوين اصول و ضوابط استاندارد براى فعاليتهاى بيمهاى به منظور حفظ حقوق بيمهگذاران و بيمهشدگان احساس مىشد. به همين دليل در سال ۱۳۵۰ ”بيمه مرکزى ايران“ به منظور تحقق هدفهاى فوق تأسيس شد.

در ماده ۱ قانون تأسيس بيمه مرکزى ايران و بيمهگرى چنين آمده است: ”به منظور تنظيم و تعميم و هدايت امر بيمه در ايران و حمايت بيمهگذاران و بيمهشدگان و صاحبان حقوق آنها، همچنين به منظور اعمال نظارت دولت بر اين فعاليت، مؤسسهاى بهنام بيمه مرکزى ايران طبق اين قانون بهصورت شرکت سهامى تأسيس مىگردد“. اين قانون از دو بخش تشکيل شده است. در بخش اول، سازمان، ارکان ، تشکيلات، نظارت و نحوه اداره بيمه مرکزى ايران تعيينشده و در بخش دوم ضوابط مربوط به نحوه تأسيس و فعاليت شرکتهاى بيمه و ادغام و انحلال و ورشکستگى آنها مشخص شده است. طبق اين قانون بيمه مرکزى ايران سازمانى است مستقل که هيچگونه وابستگى تشکيلاتى و ارگانيک با هيچيک از وزارتها و سازمانهاى ديگر دولتى ندارد و تنها ارتباط آن با وزارت امور اقتصادى و دارائى اين است که وزير امور اقتصادى و دارائى رئيس مجمع عمومى بيمه مرکزى ايران است. وزيران بازرگانى و کار و امور اجتماعى نيز عضو مجمع عمومى بيمه مرکزى ايران هستند. رئيس کل بيمه مرکزى ايران کليه اختيارات ناشى از اين قانون را دارد و بسته به صلاحديد مىتواند به معاونان يا مديران بيمه مرکزى تفويض اختيار نماید.

براساس تشويق سرمايهگذارىهاى خارجي، مؤسسات بيمه خارجى نيز براى ورود به بازرا بيمه ايران دست بهکار شدند اما بيم آن مىرفت که اگر کنترل و نظارت دقيقى در بازار بيمه نوپاى ايران اعمال نشود صنعت بيمه در خطر هجوم مؤسسات بيمه خارجى که از هر جهت مجهزتر بودند قرار گيرد. تصويب قانون تأسيس بيمه مرکزى ايران و آغاز بيمهگرى با شروع افزايش درآمدهاى ارزى و شروع فعاليت هاى عمرانى همزمان بود. بر اثر اين درآمدها بر تعداد شرکتها که با مشارکت مؤسسات بيمه خارجى همراه بود موفقيت بازار ملى را بهخطر مىانداخت بيمه مرکزى ايران با همين انديشه تأسيس شد تا نهاد نظارتى دولت در امر فعاليتهاى بيمهاى به منظور حفظ حقوق بيمهگذاران باشد. بيمه مرکزى ايران مستقيماً فعاليت بيمهاى نمىکند در نتيجه رقيبى براى مؤسسات بيمه کشور نيست. طبق قانون تأسيس بيمه مرکزى ايران و بيمهگري، نظارت بر کليه فعاليتهاى بيمهاى طبق قانون تأسيس مرکزى ايران و بيمهگري، نظارت بر کليه فعاليتهاى بيمهاى به واحد نظارتى مستقل و صلاحيتدار سپرده شده به طورىکه بعد از تأسيس بيمه مرکزى ايران اين قانون مورد تقليد تعدادى از کشورهاى درحال توسعه قرار گرفت.

وضعیت کنونی بیمه در جهان :

یکپارچه سازی بازار های جهانی به بهبود بازار های مالی کمک زیادی کرده است. بیمه نیز از این قاعده مستثنی نبوده و به سرعت رشد کرده است .

بر اساس آماری که توسط موسسه Swiss Re منتشر شده است میزان حق بیمه تولیدی در سال 2005 به میزان3400میلیارد دلار بوده است.

پیشتر کشورهای توسعه یافته پوشش بیمه ای بهتری داشتند اما امروزه کشورهای در حال توسعه بازار بهتری در کسب و کار بیمه داشته اند.

جديدترين آمارها از عملكرد بازار بيمه كشور در نه ماهه سال جاري نشان مي دهدكه حجم حق بيمه هاي توليدي بازار بيمه با ۳۱ درصد رشد نسبت به دورة مشابه سال گذشته به حدود ۱۴۵.۱ هزار ميليارد ريال رسيده است.

به گزارش سایت تحلیلی-خبری آیین و به نقل از اداره كل روابط عمومي و امور بين الملل، سهم بخش غيردولتي از اين مقدار به ۵۶.۳ درصد رسيد و ۴۳.۷ درصد ديگر توسط بيمه ايران در نقش تنها شركت بيمه دولتي توليد شد. بر اين اساس، بيمه ايران به عنوان تنها بيمه دولتي به تنهايي ۶۳ هزار و ۴۳۱ ميليارد و ۹۲۱ ميليون ريال حق بيمه توليد كرده است و بيمه آسيا به عنوان بزرگترين شركت بيمه خصوصي با ۱۵ هزار و ۳۴ ميليارد و ۷۶۳ ميليون ريال پس از اين شركت در توليد حق بيمه ركوردار است .

بررسي رشته هاي بيمه اي نشان مي دهد كه صنعت بيمه در بخش بيمه اجباري مسئوليت مدني دارندگان وسايل نقليه موتوري زميني در مقابل اشخاص ثالث مجموعا ۵۸.۸۲ درصد، در بخش درمان ۲۱.۸۰ درصد و در بخش عمر۹.۵۵ درصد حق بيمه ها را به خود اختصاص داده كه در مجموع حدود ۹۰ درصد بازار بيمه اي است و ساير رشته هاي بيمه اي تنها۱۰ درصد بازار را در اختيار دارند.

بررسي هاي دقيقتر نشان مي دهد كه تعداد بيمه نامه هاي صادره در اين مدت نيز با ۱۴.۲ درصد رشد نسبت به مدت مشابه سال قبل حدود ۳۱.۱ ميليون فقره بود. شايان ذكر است كه ۸۶.۲ درصد پرتفوي ۱۴۵ هزار ميليارد ريالي صنعت بيمه در اختيار ۹ شركت بيمه اي است و ۱۳.۸ درصد بازار بين ۱۶ شركت ديگر تقسيم مي شود. بر اساس اين گزارش، ۴۲ درصد حق بيمه هاي توليدي به رشته بيمه شخص ثالث و مازاد اختصاص داشت و ۲۱.۸ درصد از حق بيمه هاي توليدي مرتبط با بيمه درمان بود البته سهم بيمه هاي زندگي به حدود۹.۶ درصد از پورتفوي حق بيمه توليدي بازار رسيد. در بخش خسارت ها نيز شركت هاي بيمه حدود۷۵.۱ هزار ميليارد ريال خسارت به بيمه گذاران پرداخت كردند كه در مقايسه با مدت مشابه سال قبل ۲۱.۹ درصد رشد نشان مي دهد. همچنين ۵۱ درصد از خسارتهاي بازار بيمه توسط بخش غيردولتي جبران شد .

طي اين مدت شركت هاي بيمه نزديك به ۱۳.۱ ميليون مورد خسارت به بيمه گذاران پرداخته اندكه در مقايسه با نه ماهه سال قبل حدود ۱۴.۶ درصد رشد داشته است. طبق آمارها ۴۱.۹ درصد از خسارت هاي بازار بيمه در رشته بيمه شخص ثالث و مازاد پرداخت شده است و ۳۰.۱ درصد از خسارتهاي پرداختي به بيمه درمان اختصاص داشت. بيمه هاي زندگي ۶.۴ درصد از خسارت پرداختي بازار بيمه سهم دارد. عملكرد ۹ ماهه صنعت بيمه نشان مي دهد كه طي اين مدت، نسبت خسارت بازار بيمه معادل ۵۱.۷ درصد بود و در مقايسه با سال قبل ۳.۹ واحد كاهش نشان داد. همچنين از ميان ۹ شركت بيمه اي كه در اين مدت سهم عمده از بازار بيمه داشتند (ايران، آسيا، البرز، دانا، پارسيان، كوثر، معلم، پاسارگاد وكارآفرين ؛ هر يك داراي سهم بالاتر از ۳ درصد و در مجموع ۸۶.۲ درصد سهم از بازار)، نسبت خسارت سه شركت بيمه دانا ۶۰.۶، ايران ۵۸ و پارسيان ۵۲.۳ درصد) بالا تر از اين نسبت در بازار بيمه است. نسبت خسارت ۴ شركت بيمه متقابل كيش۱۶۵.۹ درصد، سينا ۹۸.۵ درصد، نوين۷۷.۹ درصد و دي۵۷.۹ درصد نيز بالاتر از اين ميزان در بازار بيمه است. بررسي ها نشان مي دهد كه بيمه سينا در ۹ ماهه ابتداي سال جاري ۳۰ درصد پرتفوي خود را از دست داده و از طرف ديگر با افزايش ۲۰.۷۶ درصدي خسارت ها مواجه بوده است .اين مسئله باعث افزايش نسبت خسارت ها در اين شركت شده است . گفتني است در آمارهاي ۹ ماهه سال جاري صنعت بيمه شركت هاي ميهن و توسعه آمارعملكرد ۹ ماهه خود را به بيمه مركزي ارسال نكرده اند.

تحلیل رقبا

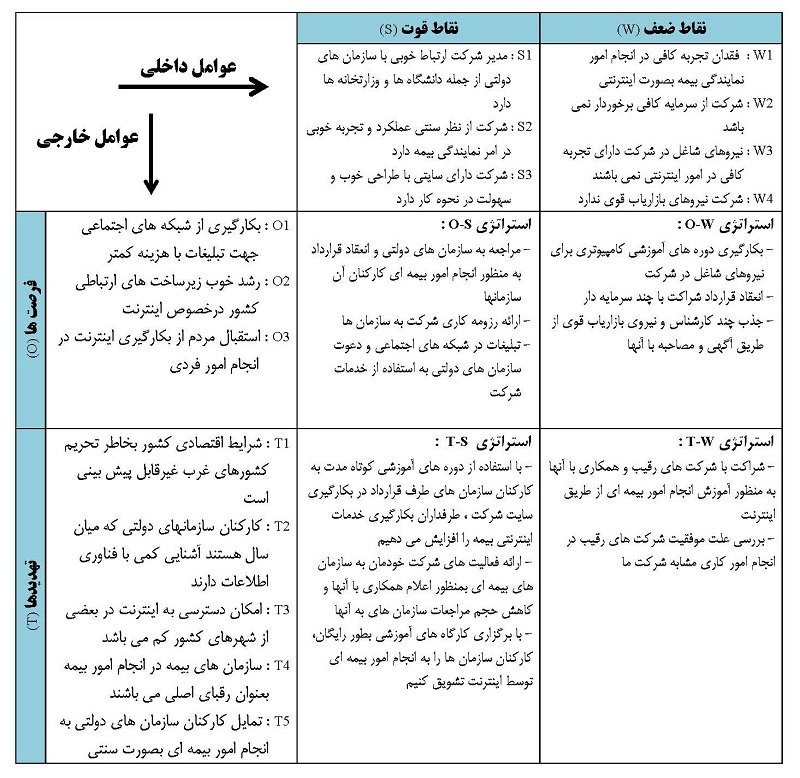

با ارائه جدول تحلیل SWOT، قوت ها و ضعف های داخلی شرکت و همچنین فرصت ها و تهدیدهایی که برای شرکت وجود دارد بررسی می گردد:

تدوین استراتژی

استراتژی سرمایه گذاری

- شراکت با سرمایه گذاران مطمئن

استراتژی تبلیغات و بازاریابی

- معرفی شرکت در شبکه های اجتماعی مختلف

- تهیه رزومه کاری شرکت و ارسال برای سازمان های دولتی

- بکارگیری روش های نوین فناوری اطلاعات در انجام تبلیغات و بازاریابی ویروسی

- تبليغ در سايت های پرطرفدار داخلی

- تبلیغ و بازاريابي از طریق روزنامه هاي کثیرالانتشار و مجلات برای گروهی از مردم که دسترسی به اینترنت ندارند

استراتژی امنیتی

- استفاده از شرکت های معتبر ارائه دهنده خدمات امنیتی به منظور انجام عملیات پرداخت

- رعایت محرمانگی اطلاعات کارت های اعتباری کاربران سایت

- حفظ محرمانگی اطلاعات شخصی کاربران سایت

استراتژی جلب اعتماد مشتری

- ارائه آموزش های کاربردی و لازم برای کاربران سازمان ها به منظور استفاده از سایت و خدمات شرکت

- افزایش سهولت در کاربری سایت و کاربر پسند بودن سایت

- همکاری با سازمان های بیمه معروف در کشور و استفاده از اعتبار آنان