صدور آنلاین بیمه نامه های فنی شرکت بیمه حافظ

- موضوع: صدور آنلاین بیمه نامه های فنی شرکت بیمه حافظ

- تهیه کننده: سیده ماریه معصومی

- معرفی تهیه کننده: دانشجوی کارشناسی ارشد رشته مهندسی فن آوری اطلاعات(IT)، گرایش شبکه های کامپیوتری - دانشگاه صنعتی امیر کبیر - ورودی مهر 92

خلاصه اجرایی

دوره اي که در آن به سر میبریم دوره پدیده هاي الکترونیکی نامیده اند؛ زیرا پدیده هاي الکترونیکی زیادي را با خود به همراه داشته که از جمله آنها میتوان به تجارت الکترونیکی، بانکداري الکترونیکی، دولت الکترونیکی، بیمه الکترونیکی و در مجموع زندگی الکترونیکی اشاره کرد. با بهره برداري از فناوري اطلاعات در صنعت بیمه که در ظهور بیمه هاي الکترونیکی متجلی میگردد، محدودیت جغرافیایی و زمانی ازبین می رود و تحول گسترده اي در سیستمهاي اطلاعاتی صنعت بیمه ایجاد میشود.

در این پروژه کسب و کار ضمن آشنایی با مفاهیم تجارت الکترونیـک، به دنبـال شناسـایی و دسته بندي موانع پیاده سازي و توسعه آن در بیمه حافظ مـی باشـیم. بیمه الکترونیکی E-Insurance به معنای عام به عنوان کاربرد اینترنت و فناوری اطلاعات در تولید و توزیع خدمات بیمه ای اطلاق می شود و در معنای خاص، آن را می توان به عنوان تامین یک پوشش بیمه ای از طریق بیمه نامه ای دانست که به صورت آنلاین درخواست، پیشنهاد، مذاکره و قرارداد آن منعقد می شود.

عبـارت تجـارت الکترونیکی از سال 1996 یعنی سه سال پس از ورود اینترنت به عرصه تجارت مطرح شده است. بیمه الکترونیکی از پدیده هاي مهم حاصل از بکارگیري فناوري اطلاعات و ارتباطات و همچنین مدیریت اطلاعات است که تحولی عمیق در نحوه فروش بیمه و دریافت خسارت داشته است. به طوريکه از یک سو سطح ارتبـاط بـا بیمـه گـذار را افزایش داده و ازسوي دیگر، دامنه خرید و فروش مجازي بعضی از انواع بیمـه نامـه را وسیع تر کرده است.

بیمه الکترونیکی فرصت هایی را فـراهم مـی کنـد تـا کیفیـت خـدمات ارائـه شـده بـه شهروندان بهبود یافته و آنها قـادر باشـند در هـر دقیقـه از شـبانه روز بـه خـدمات و اطلاعاتی جهت صدور بیمه نامه مورد نظر با استعلام نرخ و با اعلام خسارت دسترسی داشته باشند . استقرار بیمه هاي الکترونیکی و استفاده از فنـاوري اطلاعـات در تعامـل میان شرکتهاي بیمه و مشتریان می تواند مزایاي بی شـماري همچـون قابلیـت ارائـه خدمات در تمام اوقات شبانه روز، عدم مراجعه حضوري براي دریافت خسارت، ارائه خدمات سریع و مطمئن، جلوگیري از تقلبات بیمه اي و افزایش درآمد شرکت بیمه را در پی داشته باشد ؛ لذا به نظر میرسد توسعه بیمه هاي الکترونیـک، امـري ضـروري و اجتناب ناپذیر است. مجموعه ایـن عوامـل باعـث شـده تـا کـشورهاي مختلف جهان به سرعت نـسبت بـه تهیـه و تـنظم سیاسـت هـایی در زمینـه تجـارت الکترونیک و تسهیل و تقویت آن اقدام کنند.

معرفی شرکت

- شرکت بیمه حافظ

- شرکت بیمه حافظ اولین شرکت بیمه خصوصی است که به استناد ماده 28 الحاقی به قانون چگونگی اداره مناطق آزاد تجاری صنعتی جمهوری اسلامی ایران مصوب 1378 و تصویب مقررات تاسیس و فعالیت موسسات بیمه در مناطق آزاد تجاری صنعتی جمهوری اسلامی ایران مورخ 1379/02/06 پس از طی تشریفات قانونی و با مجوز بیمه مرکزی ایران در تاریخ 1381/02/18 تاسیس گردید.

- دفتر ارتباطی این شرکت در تهران و شعب و نمایندگی هایی در مناطق آزاد و ویژه تجاری مشغول فعالیت در امور بیمه گری می باشند.

- شرکت بیمه حافظ، اولین شرکت خصوصی صنعت بیمه در مناطق آزاد در تاریخ 17/2/81 بر اساس مجوز تأسیس شماره 1310 و با بکارگیری توان تخصصی خبرگان بیمه کشور و نیروهای کارآمد برنامه ریزی بنیادی و همکاری نزدیک با بزرگترین شرکای جهانی در زمینه های اتکایی و با بهره برداری از فن آوریهای مدرن رسما فعالیت خود را آغاز نمود. موسسین شرکت بیمه حافظ از مدیران ارشد و کارشناسان خبره صنعت بیمه می باشند، که طی قریب چهار دهه در شرکت های بیمه دولتی و بیمه مرکزی ایران حضور فعال و دائمی داشته اند و پس از خصوصی سازی صنعت بیمه در بخش خصوصی به فعالیت خود در سطوح مختلف مدیریتی ادامه داده اند.

- بیمه حافظ، با هدف حضور فعال در بازارهای سرمایه،گسترش بازار بیمه کشور ،دستیابی به بازارهای بیمه ای کشورهای همسایه، ایجاد سازمانی متعهد و پیشگام در ارائه خدمات متمایز به اشخاص حقیقی و حقوقی در جهت پوشش ریسک ها، جبران خسارت ها و ارائه خدمات مالی مرتبط، تأمین رضایت مشتریان از طریق نیاز سنجی و ارائه پوشش های مورد نیاز آن ها و دست یابی سهامداران به بازدهی مناسب، علاوه بر فعالیت های مرسوم بیمه ای خدمات نوین صنعت بیمه را ارائه می نماید.

شرکت بیمه حافظ با توجه به سابقه فعالیت و کیفیت خدمات خود به عنوان یک شرکت پیشرو در مناطق آزاد تجاری و ویژه اقتصادی با اقبال و تحسین گسترده بیمه گذاران و مشتریان از جمله بانک های دولتی ، شرکت های خودرو سازی و وارد کننده خودرو ، آژانس های مسافرتی و جهانگردی، شرکت های ارائه کننده خدمات الکترونیک، پالایشگاه ها و شرکت های پتروشیمی، نفت و انرژی، شرکت های باربری و انواع شناورها مواجه شده است.

بیمه حافظ با توجه به اهمیت ارتباط با مقامات، مدیران و مسئولان محترم به منظور معرفی و شناخت صحیح صنعت بیمه و جایگاه کلیدی آن در حفظ سلامت و امنیت روانی و اقتصادی افراد و بنگاه ها، جهت بسط و گسترش فرهنگ بیمه کشور، با ارائه پوشش های مناسب بیمه ای از اقدامات نوظهور و ریسک طلبانه مدیران در سطح کلان جهت دستیابی به اهداف بلند مدت توسعه و پیشرفت، پشتیبانی و حمایت می نماید.

بیمه حافظ علاوه بر شبکه خدمت رسانی گسترده داخلی، در راستای نیل به اهداف خود و ارائه هر چه بهتر خدمات بیمه ای، با استفاده از ابزارهای انتقال ریسک از طریق کارگزاران معتبر بین المللی طراز اول جهان مانند Nasco ،Reiseschutz،Evasan و سایرشرکت های معتبری که سهم عمده ای از بازارهای دنیا از جمله ایران را به خود اختصاص داده اند، همکاری می نماید و در این مسیر عالی ترین پوشش های بیمه ای را برای دیگر بیمه گذاران محترم تحصیل نموده و با برخورداری از دانش و اطلاعات روز با همکاری بیمه گران بین المللی فوق، پوشش بیمه ای آن بیمه گذار محترم را مورد مطالعه قرار داده، نقاط خطر و خلاءها را شناسایی و برای کاهش و به حداقل رساندن ریسک های محتمل، راهکار مناسب را پیشنهاد نماید.

چشم انداز

رشد و تبدیل شرکت بیمه حافظ به برترین شرکت ارائه دهنده خدمات بیمه در مناطق آزاد و تجاری و ویژه اقتصادی ایران و نیز اولین شرکت ارائه دهنده کلیه خدمات بیمهایی در کمترین زمان ممکن و نیز بدون نیاز به حضور مشتری بصورت الکترونیکی(به افراد حقیقی و حقوقی) عنوان میگردد.

ماموریت

مأموريت شرکت بیمه حافظ فراهم كردن خدمات الکترونیکی جهت صدور و پیگیری خسارت بصورت آنلاین و برخط و همچنین ایجاد فضای رقابتی با سایر شرکتهای بیمه، همراه با ایفاد تخفیفات برای بیمه گذاران در صورت استفاده از خدمات الکترونیک میباشد.

اهداف

اهداف مالی

- بازگشت کامل سرمایه هزینه های انجام شده برای آماده سازی خدمات بصورت الکترونیکی در سال اول

- کسب درآمد در سال سوم به میزان 2.5 برابر 3 سال اول

اهداف پرسنلی

- افزایش پرسنل پشتیبانی و بازاریابی سامانه از 3 نفر به 12 نفر در سال دوم

اهداف فروش و بازاریابی

- افزایش ارزش خدمات در سال دوم به میزان 2 برابر سال اول

سایر اهداف

- افزایش کاربران سامانه در سال دوم به نسبت 3 برابر کاربران سال اول

- افزایش تعداد کاربران ویژه در سال چهارم به نسبت 2.5 برابر کاربران ویژه در 2 سال اول

معرفی خدمات و محصولات

درآمدی بر بیمه الکترونیکی به عنوان حلقه واصل فی مابین سند شناخت و سند امکان سنجی بیمه الکترونیکی شرکت بیمه حافظ، ارائه می گردد و مبتنی بر مطالعات صورت گرفته و همچنین انعکاس نظرات خبرگان فناوری اطلاعات و ارتباطات شرکت بیمه حافظ تنظیم شده است.

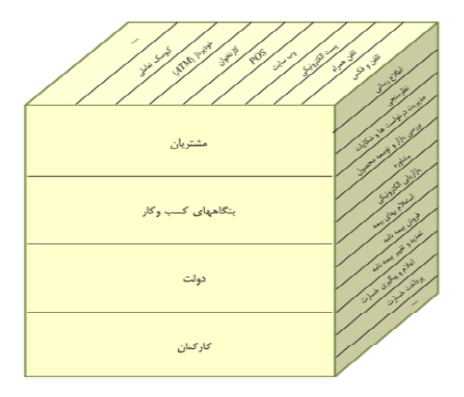

پس از شناخت بیمه حافظ در حوزه های راهبردی و اجرایی و اخذ نظر خبرگان و انجام مطالعات وسیعی که روی خدمات بیمه و بیمه الکترونیکی صورت گرفت تعریف مدنظر با محوریت خدمات الکترونیکی، کانال ها و ذی نفعان ارائه می گردد. بر این اساس ذی نفعان شرکت بمیه حافظ از طریق کانال های ارتباطی متنوعی به ایجاد تعاملات دو طرفه و مستمر با شرکت بیمه گر به منظور دریافت خدمات بیمه بپردازند. با عنایت به اینکه این نوع ارتباط، شکلی متنوع و متحول به صنعت بیمه می بخشد لازم است که چارچوب ارائه خدمات از طریق کانال مربوط اخراج گردد.

این تعریف از بیمه الکترونیکی به محوریت خدمات و یا راهبرد متنوع سازی کانال ارائه خدمات تعریفی جامع می باشد که تمامی ابعاد مدنظر را تحت پوشش قرار می دهد و پارادیم جدیدی در ارائه خدمات ایجاد می نماید. با عنایت به الگوی فوق و تجزیه وتحلیل صورت گرفته بر خدمات و کانال ها، بیمه الکترونیکی در شرکت بمیه حافظ به صورت زیر استخراج گردیده است.

همانگونه که در تصویر دیده می شود این الگو از 3 بعد تشکیل شده است و عبارتند از:

خدمات الکترونیکی

- اطلاع رسانی

- نظرسنجی

- مدیریت درخواست ها و شکایات

- بررسی بازار و توسعه محصول

- بازاریابی الکترونیکی

- مشاوره

- استعلام بهای بیمه

- فروش بیمه نامه

- تمدید و یا تغییر بیمه نامه

- اعلام و پیگیری خسارت

- پرداخت خسارت

ذی نفعان خدمات الکترونیکی

- مشتریان

- بنگاههای کسب و کار

- دولت

- کارکنان

کانال های ارائه خدمات

- تلفن و فکس

- تلفن همراه

- پست الکترونیکی

- وب سایت

- POS

- کارتخوان

- خودپرداز

- کیوسک تعاملی

منافع شرکت بیمه گر

- بهبود تصویر شرکت

- ایجاد تصویر جهانی از شرکت

- فراهم ساختن تبلیغ و ترفیع مناسب

- صرفه جویی در هزینه های تلفن

- کاهش هزینه های عملیاتی در مراجعه حضوری

- مزیت رقابتی

- کسب رضایت بیشتر مشتری

- محملی برای پاسخگویی به نیازهای اطلاعاتی تکراری و عمومی مشتریان

منافع بیمه گذار

- دسترسی به خدمات و پیشنهادات بیشتر بیمه ای

- مشتریان اهمیت زیادی باری کسب اطلاعات مورد نیازشان قائل هستند، دسترسی به اطلاعات کامل تر به عنوان ارائه یک خدمت در طول فرآیند خرید بیمه نامه، به اندازه خود خرید اهمیت دارد.

- بهره مندی از اطلاعات مشتری در هر زمان و هر مکان بدون صرف هزینه تردد

- هدایت مشتری به کسب اطلاعات و ایجاد انگیزه در پیگیری خدمات و یا محصول جدید

- ایجاد آرامش و فرصت کافی برای انتخاب محصول یا خدمات مورد نیاز

ویژگی های متمایز کننده محصول

- امکان مشاهده فوری و آنلاین نظرسنجی

- مزیت رقابتی

- ایجاد اطلاعات یمپارچه از نظرات

- کم هزینه بودن اتخاذ مستقیم و بدون واسطه نظرات مشتریان

- ایجاد پایگاه داده یکپاچه

- ارتباط بهبود یافته با مشتریان

- کسب رضایت بیشتر مشتری، جلب اعتماد عمومی

- امکان طرح و پیگیری شکایت در هر زمان و مکان جغرافیایی

محصولات جایگزین

محصول جایگزین بیمه نامه های الکترونیکی صدور بیمه نامه به صورت دستی می باشد که علاوه بر صرف وقت و هزینه برای صدور بیمه نامه نیاز به مراجعه و پرداخت حضوری هزینه توسط مشتری می باشد. بنابراین شرکت سعی دارد محصولات و خدمات خود را به طور پیوسته و بدون قطعی در سرویس دهی سرورها ، به مشتریان ارایه دهد.

تحلیل صنعت مادر

امروزه صنعت بيمه در جهان به دليل رشد هزينه هاى سنگين مربوط به فناورى هاى اطلاعاتى و كاهش حاشيه سود محصولات با چالش هاى سنگينى روبرو است. كانال هاى عرضه خدمات بيمه و خدمات مالى نيز در حال حاضر به واسطه بهره مندى از اينترنت با دگرگونى چشمگيرى مواجه است. از اين رو بسيارى از شركت هاى بيمه از طريق سايت اينترنتى اختصاصى خود به صورت وسيعى اطلاعاتى را در رابطه با شركت و راهنمايى خريد انواع محصولات بيمه اى عرضه مى نمايند.

براى يك قرارداد بيمه چيزى بيش از يك سرى اطلاعات نياز نيست. بيشتر قراردادهاى بيمه اى تا وقتى خسارت اتفاق نيافتد در حد يك اطلاعات خالص باقى مى مانند. قسمت اعظم مبادلات بيمه گذار و بيمه گر اطلاعات است كه براى انجام قرارداد بايد مبادله شوند. همچنين موضوع پرداخت حق بيمه كه چگونه بايد انجام پذيرد و نيز موضوع زيادى از اطلاعات بين بيمه گذاران، واسطه ها و بيمه گران مبادله مى شود. بنابراين مى توان اذعان داشت كه بيمه يك فعاليت اطلاعات محور بوده و در نتيجه براى تجارت الكترونيك مناسب است. بيمه الكترونيك به معناى عام به عنوان كاربرد اينترنتى و فناورى اطلاعات در توليد و توزيع خدمات بيمه اى اطلاق مى گردد و در معناى خاص، بيمه الكترونيك را مى توان به عنوان تأمين يك پوشش بيمه اى از طريق بيمه نامه اى دانست كه به طور همزمان؛ پيشنهاد، مذاكره و قرارداد آن منعقد مى گردد. به اين نوع بيمه نامه ها كه از طريق اينترنت عرضه و فروخته مى شوند، بيمه اينترنتى نيز مى گويند. به علاوه پرداخت حق بيمه، توزيع بيمه نامه و پردازش پرداخت خسارت مى توانند همزمان انجام گيرند.

به طوركلى، بيمه الكترونيك هزينه هاى مديريتى و ادارى را از طريق فرايند ماشينى كسب و كار كاهش مى دهد و اطلاعات مديريتى را بهبود مى بخشد. همچنين بيمه الكترونيك، كارمزد پرداختى به واسطه ها رااز طريق فروش مستقيم بيمه نامه به مشترى كاهش مى دهد. در نهايت كاهش هزينه در بازار رقابتى موجب كاهش حق بيمه مى شود و به مشتريان و مردم اجازه خريد بيمه بيشترى را مى دهد كه نتيجه آن نفوذ و توسعه بيشتر بيمه در كشورها خواهد بود. به طور كلى اينترنت به تازه واردان بازار امكان مى دهد كه از فرآيند پرهزينه و طولانى راه اندازى شبكه هاى سنتى فروش پرهيز كنند و خدمات مالى و بيمه اى خود را بيشتراز طريق خدمات اينترنتى انجام دهند، بنابراين انتظار مى رود تا بيمه گران قديمى با فشار رقابتى فزاينده اى روبرو گردند. محصولات بيمه اى كه به مشاوره كمى نياز دارند، براى فروش از طريق اينترنت مناسب تر هستند و بدليل واسطه اى سنتى، بيمه خود را با فشار رقابتى در اين بيمه نامه ها روبرو مى بينند، اما در مورد محصولات بيمه اى پيچيده و با ارزش معاملاتى بالا كه مشترى تمايل بيشترى به صرف هزينه مشاوره دارد، فروش از طريق اينترنت خيلى مورد توجه قرار نمى گيرد كه البته با استفاده از فناورى هاى نوين هوش سازمانى مى توان بر اين مشكلات فائق آمد.

مبادلات تجاری بین افراد، شرکت ها با یکدیگر و افراد با شرکت ها و دولت ها به سرعت از حالت سنتی خود که مبتنی بر مباده اسناد و مدارک کاغذی است، خارج شده و به سوی انجام مبادلات از طریق بهره گیری از سیستم مبتنی بر اطلاعات الکترونیک در حرکت است.

صنعت بیمه به عنوان یکی از پویاترین فعالیت های تجاری از این فرآیند مستثنی نیست. تکنولوژی اطلاعات تاثیرات متفاوت و گوناگونی را بر فعالیت های مختلف کاری در صنعت بیمه داشته است. فناوری اطلاعات و ارتباطلات به صنعت بیمه شکلی منعطف بخشیده، آن را متحول نموده و مجبور به ترک قیدوبندها و مقررات سنتی و استفاده از فناوری جدید نموده است.

یکی از کاربردهای فناوری اطلاعات در صنعت بیمه موضوع بیمه الکترونیک است. بیمه الکتورنیکی در یک نگاه کلی درصدد فراهم آوردن امکاناتی برای مشتریان است تا دسترسی به خدمات بیمه ای با استفاده از واسطه ای ایمن و بدون حضور فیزیکی صورت پذیرد.

تحلیل صنعت خود

وبگاه ها مهمترین کانال توزیع جهانی کالاها و خدمات در تجارت الکترونیکی هستند که بازارها و ساختارهاي صنعتی، محصولات و خدمات، بخشبندي بازارها، ارزشهاي مشتریان و رفتار مصرفکننده را بهطور اساسی دچار تحول نمودهاند. طراحی یک وبگاه نقشی مهم در جذب و نگهداري مشتري ایفا میکند. یک وبگاه با کیفیت بالا نه تنها روي تصمیم خرید مشتري تأثیر میگذارد بلکه یکی از مهمترین دلایل مصرفکنندگان براي تعیین این موضوع است که آیا خرید بهصورت برخط صورت گیرد یا خیر. کیفیت ضعیف وبگاه منجر به تمایل مشتریان به سمت رقبا، افزایش هزینه ها و کاهش سود میشود. کیفیت ضعیف وبگاه منجر به تمایل مشتریان به سمت رقبا، افزایش هزینه ها و کاهش سود میشود. مورد بررسی شده در این پژوهش، بیمه اینترنتی است. صنعت بیمه به دلیل کاربرد وسیع آن در جامعه، یکی از مهمترین بخشهاي خدماتی کشور است. از آنجایی که کسب وکار بیمه به طور گسترده اي وابسته به اطلاعات است، بنابراین، کاربردهاي اینترنت میتواند تأثیر بسیاري روي این صنعت داشته باشد. به دلیل وسعت و تعدد ابعاد کیفیت خدمات الکترونیکی در کشورهاي مختلف و در صنایع متفاوت و با توجه به مطالب مطرح شده در بالا براي اندازه گیري کیفیت خدمات برخط از دیدگاه مشتریان ایرانی و بررسی تأثیر این ابعاد روي رضایت آنان نیاز حیاتی وجود دارد.

یک سازمان میتواند بر اثر یکی از این عوامل به تجارت الکترونیک روي آورد:

- هزینه هاي عملیاتی بالا و طولانی بودن فرآیندهاي مربوط به پاسخگویی به مشتري

- هزینه هاي سربار بالا و عدم بهکارگیري فناوري در ایجاد مزیت رقابتی

كاربرد هوش تجارى در بيمه الكترونيك

تحليل ادعاهاى خسارت و حق بيمه

سيستمهاى هوش تجارى امكان تحليل جزئيات ادعاهاى خسارت و حق بيمه در طول زمان را براساس محصول، سياست بيمه، نوع ادعا و ساير مشخصات فراهم میكنند.

تحليل مشتريان

سيستم هاى هوش تجارى نيازمندى هاى مشتريان و الگوهاى استفاده از محصولات را تحليل مى نمايند، برنامه ريزى بازاريابى را با توجه به مشخصات مشتريان توسعه مى دهند و ريسك پذيرى را در مورد مشتريان در كسب و كار مورد نظر مورد بررسى قرار مى دهند و در نهايت خدمات هاى ارايه شده به مشتريان را بهبود مى دهند.

تحليل ريسك

سيستم هاى هوش تجارى بخش هاى پرخطر و پر ريسك بازار را شناسايى میكنند و فرصت هاى موجود در بخشهاى خاصى از بازار را تعيين مى نمايند. همچنين بخش هاى مختلف بازار را كه مى توانند به يكديگر مربوط باشند، به يكديگر ارتباط مى دهند و سعى مى نمايند تا ادعاهاى خسارت پى در پى را كاهش دهند.

تحلیل بازار

تقسیم بندی بازار

مشتریان استفاده کننده از شرکت های بیمه در کشور به دو دسته عمده زیر تقسیم می شوند:

مشتریان الکترونیکی

- بیمه گذارانی که به دلیل کمبود وقت تمایل به استفاده از خدمات الترونیکی دارند. ( مانند مسافرینی که قصد مسافرت به کشور دیگری دارند و مایل به تهیه بیمه نامه های درمان مسافرتی هستند.)

- اقشار تحصیل کرده جامعه که با روش های خرید و پرداخت الکترونیک آشنایی دارند و برای حفاظت از جان و مال خود تمایل دارند با بیمه کردن آنان از وقوع حوادث و خطرات ناشی از اتفاقات آتی جلوگیری نمایند.

مشتریان سنتی

- افراد ناآشنا به پرداخت الکترونیکی و مسن

- افراد بی اعتماد به پرداخت الکترونیک

محدوده سني و جنسیت

استفاده از بیمه نامه های الکترونیکی محدوديت سني داشته و افراد بالای 18سال به راحتی می توانند از این خدمات بهره مند شوند.

سطح درآمد

در حالت عمومی کلیه افراد با هر سطح درآمدی از بیمه نامه های مختلف مانند شخص ثالث، بیمه بدنه برای اتومبیل؛ بیمه های درمان و حوادث انفرادی برای حفاظت از جان خود، بیمه های مسئولیت و مهندسی برای ایمن سازی تعهدات خود و ... استفاده می کنند. البته افراد با سطح درآمدی بالاتر، تمایل بیشتری به استفاده از این خدمات داشته و میزان مراجعات بیشتری به بیمهگذاران دارند چرا که میدانند در صورت وقوع حوادث در صورتی که بیمه نامه نداشته باشند بسته به نوع اتفاق و حادثه بیشتر متضرر خواهند شد.

وضعیت تاهل

مشتریان با هر وضعیت تاهلی قادر به استفاده از بیمه نامه های مختلف هستند ولی تمایل افراد متاهل به استفاده از این امکانات بیشتر بوده و به اشکال و دلایل مختلف به بیمه گذاران مراجعه می کنند.

محل زندگي

به دلیل انجام خرید از طريق اينترنت، محدوديت مكاني وجود نداشته و مشتریان مي تواند در هر مكاني با استفاده از اينترنت، از خدمات سايت، خرید، استعلام حق بیمه، اعلام خسارت و .. استفاده كنند.

تحلیل رقبا

یک تحلیل از خریدهای اینترنتی نشان می دهد که هم اکنون هیچ شرکت با تجربه ای در زمینه ی فروش آنلاین که بازار اینترنت را در این صنعت ، به طور قابل ملاحظه در دست داشته باشد وجود ندارد.

امتیازات رقابتی شرکت عبارتند از :

- مدیریت ، انعطاف پذیری و سرعت : شرکت ، یک تیم مدیریتی با کیفیت ، با تجربه در زمینه بیمه ، تکنولوژی و صنعت بیمه گرد هم خواهد آورد .

- ارتباطات : شرکت رابطه ی تنگاتنگی با تجار، مسافرین هوایی و مدیران صنایع مربوطه خواهد داشت.این مورد ، یک امتیاز استراتژیک مهم است که هم موجب درآمدزایی شرکت می شود و هم شرکت های مشابه احتمالی را از استفاده از این استراتژی ها باز می دارد .

- امتیاز پیشگامی : شرکت از اولین شرکت هایی خواهد بود که در این صنعت به شهرت نام تجاری بالایی از طریق ترکیب تبلیغات یکپارچه ، پیشنهاد محصولات و ارتباطات استراتژیک دست می یابد . هم چنین با تکنولوژی ها و برنامه نویسی های جدید میتواند امکان خسارت، استعلام و پیگیری وضعیت بیمه نامه را به بیمه گذار اطلاع دهد.

- بهینگی اجرای عملیات : شرکت باید عوامل موثر بر بهینگی از جمله کاهش هزینه ها در بازاریابی،تبلیغات ،زیرساخت ،منابع مدیریتی و ... را درنظربگیرد . مثلا پایگاه داده ی سایت خود را با توجه به مشتری ، به طرق مختلف پیاده سازی کند .

- شرکت با تعدادی از شرکت ها و تولیدکنندگان معروف ، جهت اسپانسرشیپ ، کسب اعتبار و جلب ترافیک به سمت سایت قرارداد می بندد . این ارتباطات موجب اشتراک و همکاری در بازاریابی (banner swapping) می شود . این شرکت ها باید در زمینه تبلیغات ،بازاریابی یا ارائه تکنولوژی باشند .

مثال هایی از خدمات و محصولاتی که این شرکت ها ارائه می دهند در زیر آمده است :

خدمات اینترنت ، شرکت های هواپیمایی ، برگزار کنندگان تورهای مسافرتی ،ساخت و توسعه ی وب سایت ،ایجاد ترافیک و برند تجاری ،بازاریابی آنلاین وابسته (Affiliate) و ...

تحلیل SWOT:

تدوین استراتژی

استراتژی تبلیغات و بازاریابی

- ایجاد باجه های تبلیغاتی و ارائه خدمات ویژه تسهیلاتی در مراکز پر رفت و آمد و پر تردد مانند: مراکز خرید، فرودگاه ها و ...

- معرفی برند در فضای مجازی و شبکه های مختلف اجتماعی

- توجه ویژه به روش های نوین جذب مشتری

- تهیه بانک طلاعاتی از اطلاعات بیمه گذاراان و انجام تبلیغات روی آن برای معرفی بهتر برند تجاری

- بالا بردن جذابيت سايت با استفاده از آخرین متدهای طراحی روز و داشتن راهنما, توضيحات كافي در مورد ارائه خدمات و طریقه استفاده از سایت

- استفاده از بازاریابی الکترونیکی در انجام تبلیغات و بازاریابی ویروسی جهت تبلیغ برند

- استفاده از بازاريابي غیرالکترونیکی مانند تلفن، روزنامه هاي عمومي و مجلات جهت افراد سنتی

- تهيه پوستر، بروشور، تراكتهاي تبليغاتي و نصب در بیلبورد های شهر و مراكز آموزشي

استراتژی نگهداری مشتری

- ایجاد طرح های تخفیفاتی و تشویقی برای مشتریان قدیمی جهت حفظ و نگهداری مشتری

- بررسی میزان رضایت مشتری و برطرف کردن نارضایتی مشتریان در صورت وجود

- در نظر گرفتن روحیه تنوع طلبی و نیازسنجی درخواستهای مشتریان

- مطالعه و بررسی روش های برندهای موفق

- توجه به نیازهای قشر جوان

- سفارشی سازی محصولات برای کلیه افراد و مخاطبین

- در نظر داشتن دائم نظرات مشتریان

- ارائه خدمات سنتی و الکترونیکی به صورت همزمان جهت بدست آوردن حداکثر ظرفیت بازار

استراتژی جلب اعتماد مشتری

- معرفی مشتریان برتر

- در نظر گرفتن آموزش های لازم برای کلیه سطوح و سنین جهت استفاده بهتر از محصول

- کاربر پسند بودن و راحتی استفاده از سایت جهت جلب اعتماد مشتری

- استفاده از اعتبار شرکا در بدست آوردن سهم بازار

- انجام تبلیغات مداوم جهت جلب اعتماد مشتری

استراتژی برنامه ریزی و سرمایه گذاری

- استفاده از سرمایه گذاران مطمئن و کارآمد جهت رویارویی با رقبا

- سرمایه گذاری در جهت تهیه زیرساخت های تجاری پشتیبان

- توجه به بازاریابی استراتژیک در جهت جذب سرمایه بیرونی

- سرمایه گذاری وسیع در نگهداشت مشتری و پوشش کل بازار

استراتژی های امنیتی

- استفاده از برندهای موفق تامین کننده امنیت در فضای سایبری جهت انجام پرداخت و حفظ محرمانگی اطلاعات کارت های اعتباری مشتریان

- طراحی و برقرای امنیت اولیه در فضای سایبری

- حفظ محرمانگی اطلاعات شخصی مشتریان

مراحل توسعه محصولات

برآورد سرمایه اولیه برای شروع کار

قرارداد و مشارکت با شرکت ها و تولیدکنندگان مربوط به صنعت

فراهم کردن منابع و تجهیزات لازم

ایجاد دامین اینترنتی

طراحی سایت و استفاده از تکنولوژی های لازم برای ثبت و نمایش محتوا و امکان Customize کردن سایت با توجه به مشتری

یکچارچه سازی اطلاعات محصولات در سایت با توجه به محصولات فعلی موجود

جمع آوری اخبار دسته اول بیمه ایران به صورت بلادرنگ و آپدیت محتوا

قراردادن تصاویر و ویدیوهای متناسب با رویدادهای بیمه ایی

تحلیل مالی

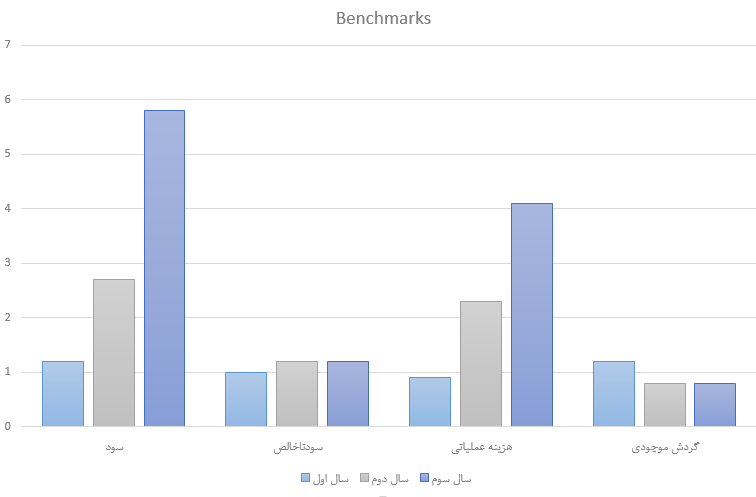

در این مرحله به تحلیل مالی و بررسی فروش الکترونیکی بیمهنامه از منظر مالی می پردازیم. مسلما هدف اصلی از راه اندازی هر کسب و کار، کسب سود مالی و پیشرفت مالی در تمام ابعاد است. در این راه افزایش سود و کاهش هزینه ها در اولویت قرار دارند.

چندین عبارت که مورد استفاده قرار میدهیم:

- فروش:

برای فروش اینترنتی بیمهنامه حداقل حدود 300000000ريال در سال در نظر گرفته شده است.

- خسارت:

با استفاده از اطلاعات واقعی سود ناشی از فروش بیمهنامه و خسارت پرداختی این موضوع مورد بررسی قرار گرفت.

- حقوق و دستمزد مدیریت:

ارقام برای استفاده از حداکثر 2 مدیر در هر واحد برای دادن پاداش و حقوق و دستمزد محاسبه شده است. اگر ما به استفاده از 1 مدیر در هر رستوران اکتفا کنیم، حقوق و دستمزد کاهش می یابد.

- هزینه بازاریابی:

کمک های مالی که برای بازاریابی محصولات تولید شده مختلف پرداخت می شود.

- تبلیغات:

برای حفظ سطح فروش می بایست این هزینه ها در اولویت بوده و به صورت مداوم و با وسایل و راه های مختلف به انجام تبلیغات مبادرت ورزید.

- هزینه های مدیریت:

هزینه هایی که برای اندازه گیری رشد در هر سطح و تعیین بازدهی در ردیف(سطح) بالای کسب وکار انجام می شود.

- فرضیات مهم:

طرح های مالی به مفروضات مهم وابستگی دارد. در جدول زیر نرخ بهره، نرخ مالیات، و بار کارکنان مشاهده می شود.

برخی از مفروضات مهم عبارتند از:

• فرض می کنیم یک اقتصاد قوی، بدون رکود بزرگ اقتصادی داریم

• فرض میکنیم، هیچگونه تغییر پیش بینی نشده در سلیقه یا منافع مصرف کنندگان وجود نداشته و فضای کم رقابتی وجود دارد.

فرضیات عمومی:

| متن عنوان | سال اول | سال دوم | سال سوم |

|---|---|---|---|

| طرح ماه | 1 | 2 | 3 |

| نرخ بهره کنونی | 10.00% | 14.00% | 20.00% |

| نرخ بهره بلندمدت | 10.00% | 13.50% | 20.00% |

| نرخ مالیات | 20.00% | 20.00% | 20.00% |

| نرخ ریکاوری تجهیزات و سرور | 02.00% | 05.50% | 10.00% |

| دیگر موارد | 0 | 0 | 0 |

شاخص های مالی کلیدی:

- هزینه های راه انداری و نگه داری باید زیر 32 درصد قرار داشته باشد.

- هزینه های کارکنان باید زیر 12 درصد قرار داشته باشد.

- یکی از شاخص های مهم گردش مالی است. در کسب و کار فروش بیمه الکترونیک در هر سال باید 80 بار گردش مالی وجود داشته باشد.

- مهمتر از همه، به طور مداوم از تجهیزات و سرورهای وب سرویس کنترل و بازدید انجام پذیرد.

هزینه های ثابت سالیانه

| عنوان هزینه | مبلغ (ریال) |

|---|---|

| هزینه طراحی و پیاده سازی پرتال اینترنتی | 400000000 |

| هزینه سالانه خدمات هاستینگ | 150000000 |

| هزینه پشتیبانی ماهیانه پرتال اینترنتی | 60000000 |

| هزینه ماهیانه پرسنل | 100000000 |

| هزینه های جاری دفتری | 25000000 |

| هزینه اجاره سالیانه دفتر مرکزی | 500000000 |

| هزینه تبلیغات | 1000000000 |

تحلیل ریسک

از ریسک هایی که بعدا ممکن است به عنوان آسیب پذیری و تهدید معرفی شود عبارتند از :

- حمله به سایت توسط سودجویان و نفوذ به پایگاه داده ها و حریم خصوصی افراد یا ایجاد اختلال در سرویس دهی و پرداخت .برای هر ریسک امنیتی ممکن باید مکانیزم موثر و مناسب را در سیستم تعبیه کرد .زیرا درصورت بروز حمله ، ضررها و مشکلات قانونی جبران ناپذیر رخ خواهد داد و اعتبار نام تجاری به طور کامل زیر سوال می رود . شدت ریسک های امنیتی بالاست و حتما باید به آن رسیدگی شود .

- وجود رقبای آفلاین ، روی کارآمدن رقیبان آنلاین ، ظهور شبکه های اجتماعی و نداشتن کانال های فروش مختلف نیز تهدید به حساب می آیند و برای مقابله با آن ها باید تمهیدات تبلیغاتی و بازاریابی مناسب دیده شود .

- از دیگر عوامل تهدید کننده می توان به کاربران نا آشنا به اینترنت و خرید الکترونیکی ، از دست دادن مشتری به دلیل بروز نارضایتی در او و امکان خدشه دار شدن وجهه ی سازمان با خرابی در محصول یا مشکل در ارسال محصول به مشتری ، اشاره کرد .

طرح فنی

1.تکمیل CMS جامع

2.ایجاد سیستم IDSS برای سازمان ها

3.ایجاد و به روز رسانی سیستم ها روی پلتفرم های جدید .Net

4.ایجاد سیستم های تولید سایت برای خود کاربران تحت .Net