ارائه تخفیف از طریق خرید با کارت های بانکی

خلاصه اجرایی

با توجه به رشد سریع استفاده از اینترنت در میان گروه های مختلف اجتماعی ، روش های بازاریابی جدیدی نیز همواره ارائه گردیده تا بتوان از طریق آنها از پتانسیل موجود در این بستر جهت عرضه محصولات و خدمات مختلف بهره جست . یکی از پرطرفدارترین این روش ها ، فروش کالا و یا خدمات بصورت گروهی می باشد که منجر به یک معامله برد-برد برای خریدار و فروشنده یا ارائه دهنده خدمات می گردد به این صورت که متقاضی کالا و یا خدمت ، می تواند ضمن بهره گیری از نظرات و پیشنهادات سایر اعضایی که از آن کالا و یا خدمت استفاده نموده اند از تخفیف ها و تسهیلاتی که صاحبان محصول و یا خدمت به آن گروه خاص از کاربران ارائه می نمایند استفاده نموده و با هزینه کمتری آن را مورد استقاده قرار دهند و همچنین ارائه دهندگان کالا و یا محصول نیز می توانند با اطمینان صددرصدی از بازخورد تبلیغاتی هزینه ای که به عنوان تخفبف برای آن گروه کاربران نموده اند ، با تمرکز به افزایش کیفیت رائه محصول و خدمت ، به فکر افزایش مشتری با تبدیل مشتریان بالقوه فعلی به مشتریان بالفعل آینده و گسترش شبکه مشتریان خود از طریق شبکه اجتماعی مجازی ایجاد شده از مشتریان تلاش نمایند . در این راستا طبق نظرسنجی های انجام شده در مورد روش هایی که بطور معمول اقدام به ارائه تخفیف های گروهی نموده اند و تحلیل نتایج آنها ، معایبی برای این روش ها تشخیص داده شده که از جمله آنها می توان به لزوم تعامل مشتری و فروشنده از طریق رزرو قبلی و یا ارائه گواهی های صادره جهت بهره مندی از تخفیف به فروشنده نام برد که این امر مورد پسند بسیاری از مشتریان نمی باشد و همچنین در برخی روش ها ، ممکن است با به حد نصاب نرسیدن تعداد اعضاء گروه جهت بهره مندی از کالا و یا خدمات ، برنامه تنظیم شده لغو گردد . در روش پیشنهادی ، با بهره گیری از خدمات ارائه شده در شبکه بانکی کشور و هماهنگی با بانک های عامل ، روشی جهت بهره مندی از تخفیف ارائه می گردد . در این روش مشتریان با دریافت کارت های اعتباری بانکی از بانک های عامل طرف قرارداد ، پس از استفاده از خدمات و یا خرید کالا و استفاده از کارت فوق جهت پرداخت ، میزان تخفیف مشخص شده بطور خودکار و از طریق سوییچ بانک عامل روی خرید اعمال شده و و به میزان تخفیف از هزینه خرید کم می نماید . هدف از این طرح ، فروش و ارائه سایر خدمات مرتبط با کارت های بانکی یاد شده می باشد که از طریق ایجاد یک پایگاه الکترونیک و ایجاد پروفایل کاربری برای دارندگان کارت ها میسر خواهد شد .

معرفی شرکت (تصویر شرکت)

برای شرکت ، نام تجاری سانا کارت فه عنوان کارتی جهت انجام تراکنش های سریع تر ، ارزانتر و همراه با ارزش افزوده انتخاب شده است . از آنجای که یکی از ضروریات زندگی استفاده مناسب و بهینه از اوقات فراغت و برنامه ریزی برای اوغات فراغت است .اموری چون ورزش گردشگری و تفریحات سالم در شرایطی مخاطب را به خود جذب می نماید که این گونه امور با بستر سازی مناسب و رویکردی جدید جهت ارائه خدمات متنوع ورزشی و تفریحی رفاهی در اجرای طرح های نوین خدمات رسانی جهت تسهیلات و دسترسی آسان و به نیاز خانواده ها رضایت مخاطبان را به خود جلب نماید. شرکت سانا کارت نیز در جهت پیشبرد اهداف خود و دسترسی آسان و ارزانتر خدمات رفاهی و ورزشی اقدام به ارائه کارت تخفیف الکترونیکی خود با حمایت بانک های عامل و بهر گیری از پیشرفته ترین نرم افزار های مدیریتی و کنترل از طریق وب جهت تسریع و سهولت در پیشبر اهداف ورزشی و رفاهی برای کاربران خود نموده است . تا کاربران به راحتی بتوانند از مراکز ورزشی و رفاهی طرف قرارداد با شرکت در سراسر ایران بهرمند شوند.

چشم انداز

شرکت سانا ، قصد دارد در آینده نه چندان دور ، با کلیه مجموعه های ورزشی در مراکز استان ها وارد قرارداد شده و با توجه به پتانسیل بازاریابی که برای این شرکت وجود خواهد داشت ، در سود دهی آنها نقش بسزایی را داشته باشد . همچنین ارائه بسته های خدماتی تخفیف دار از طریق کارت های بانکی برای سایر سرویس دهندگان در سطوح مختلف هزینه ای برای پوشش طیف گوناگون کاربران از اهداف اصلی و برنامه ریزی استراتژیک این شرکت می باشد .

ماموریت

ماموریت اصلی شرکت در ایجاد یک ارتباط برد - برد برای ارائه دهندگان خدمات ، مصرف کنندگان خدمات و شرکت به شرح زیر می باشد

- معرفی خدمات ارائه شده توسط خدمات دهندگان به جامعه مشتریان شرکت

- بازاریابی و جذب مشتری برای خدمات دهندگان

- کاهش هزینه تبلیغات و افزایش بهره بری آن و استراتژی تبلیغات موثر

- معرفی خدمات با بهترین کیفیت ، بر مبنای سلایق کاربران به ایشان

- ایجادارزش افزوده برای کاربران جهت افزایش منافع ایشان در بهره برداری از خدمات

- ایجاد بستر لازم جهت ارائه خدمات کارت ها

اهداف

اهداف اصلی این طرح ایجاد بستری جهت برقراری یک ارتباط برد برد بین خدمات دهندگان و خدمات گیرندگان و شرکت به عنوان واسطه می باشد که جزئیات آن به شرح زیر است :

- بازاریابی جهت خدمات و محصولات شرکت های خدمات دهنده و یا تامین کنندگان

- هدفمند سازی تبلیغات و مصرف موثر و بهینه هزینه آن

- اطمینان از تاثیر تبلیغات بر جامعه هدف

- ایجاد ارزش افزوده و حرکت در جهت منافع کاربران به عنوان خدمت گیرنده

- تسهیل دریافت خدمات واسطه گری بر خط جهت برقرار ارتباط خدمات گیرندگان و خدمات دهندگان

معرفی محصولات و خدمات

محصولات قابل ارائه به صورت کارت های بانکی می باشد که تنها از طریق دستگاه های POS بانک عامل در محل ارائه خدمت و یا کالا قابل بهره برداری خواهد بود . این محصولات در سه سطح زیر می باشند :

- کارت های برنزی : تراکنش این کارت ها تا سقف 20% تخفیف را برای دارندگان خواهد داشت و دامنه محدودتری از خدمات دهندگان را پوشش می دهد . همچنین اعتبار این کارت ها 3 ماه می باشد .

- کارت های نقره ای : تراکنش این کارت ها تا سقف 35% خواهد بود و دامنه گسترده تری از خدمات دهندگان را تحت پوشش قرار می دهد . مدت اعتبار این کارت ها 6 ماه خواهد بود.

- کارت های طلایی : تراکنش این کارت ها تا سقف 50% خواهد بود و کلیه خدمت دهندگان طرف قرارداد را تحت پوشش قرار می دهد .مدت اعتبار این کارت ها یک ساله می باشد .

خدمات قابل ارائه در سامانه نیز به شرح زیر می باشد :

- امکان جستجو و مشاهده لیست خدمات دهندگان

- امکان ثبت درخواست خرید کارت گروهی و یا تکی

- امکان فعال سازی و یا غیر فعال سازی کارت .

- امکان پیگیری روند تحویل کارت

- اخذ گزارشات مختلف از تراکنش های انجام شده توسط کارت

- گزارش گیری از مراکز طرف قرارداد

- پنل مدیریتی کاربران

برای مشاهده کاربردی این نوع از خدمات کارت های تخفیف میتوانید به وب سایت خوب نت که این وب سایت تخفیف گروهی برای برج میلاد می باشد که امکان استفاده از انواع کارت های تخفیف برج میلاد می باشد .

محصولات جایگزین

در حال حاضر شرکت های زیادی با انواع روش های مختلف ، اقدام به ارائه بسته ها و بن های تخفیف خدمات دهندگان می نمایند . همچنین ، شرکت هایی نیز وجود دارند که با بهره گیری از قابلیت های خرید های گروهی در تلاش هستند که هزینه تک تک مشتریان را در دستیابی به محصول مورد نظر کاهش دهند . با توجه به هدف کلان استفاده از این سامانه برای مشتریان که همان استفاده از بسته های تخفبف می باشد ، ایشان می توانند از هر یک از انواع خدمات یاد شده نیز بطور جایگزین استفاده نمایند که البته این نوع خدمات مشکلات خود را نیز خواهند داشت .

تحلیل صنعت مادر

بازاریابی بر مبنای تخفیف که معمولاً از طریق دفترچه تخفیف انجام میشود، شیوه نوینی از بازاریابی است. پس از پیشرفت سریع و شگفت انگیز سیستمهای خرید گروهی که در آن کالاها و خدمات مختلف را با قیمتی کاهش یافته پیشنهاد میدهند به شرط اینکه حداقل تعدادی خاصی از خریداران آن کالا یا جنس پیشنهاد شده را بخرند سیستمهای بازاریابی بر مبنای تخفیف با هدف از بین بردن شرط گروهی بودن خریدها به آرامی شکل گرفت. در واقع در این روش یک شرکت بازاریابی به صورت واسط بین خریداران و ارائه دهندگان کالا یا خدمات قرار میگیرد و هدایت مشتریها را به سمت این مراکز خرید به عهده میگیرد. در عوض مراکز ارائه دهنده کالا یا خدمات، حق بازاریابی را که بایستی به شرکت واسط پرداخت می کردهاند را به صورت تخفیف به خود مشتریها ارائه میدهند. در ابتدا در سال ۲۰۰۰ تجارت بر خط و پس از آن سایتهای مزایده و حراجی ( Auction ) و خرید و فروش بسیار قوی شبیه ئیبی (Ebay) و آمازون (Amazon) شکل گرفتند. بعد از چندین سال ایده خرید گروهی شکل گرفت و شرکتهایی مثل گروپان (Groupon) توانستند در این زمینه تقش بسیار موثری ایفا کنند. در واقع ایده بازاریابی بر مبنای تخفیف از ترکیب ایدههای خریدهای گروهی و کتابهای تخفیف (Discount Books) به وجود آمد.

از ویژگیهای منحصربهفرد این روش میتوان به موارد زیر اشاره کرد:

- عدم نیاز به خرید گروهی : در واقع در این روش دیگر لازم نیست تا حتماً تعداد مشخصی از خرید انجام شود تا تخفیف به خریداران داده شود.

- آزادی زمانی : در این روش افراد در هر زمانی که مایل باشند میتوانند به مراکز مراجعه کنند.

- آزادی انتخاب بیشتر : تنوع و انتخابهای مشتریان بسیار گسترده میباشد. در واقع با این روش محصولات و خدمات بسیار متنوعی را میتوان ارائه داد.

- تعداد مراجعه دلخواه : مشتریان میتوانند به هر تعداد بار که خواستند به مراکز ارائه دهنده خدمات یا کالاها مراجعه کنند.

انواع دفترچههای تخفیف

- دفترچههای کوپنی : داخل این نوع دفترچهها تعداد زیادی کوپن هم شکل وجود دارد و این کوپنها در تمامی مراکز ارائه دهنده کالا یا خدمات قابل ارائه و استفاده میباشند.

- دفترچههای تبلیغی : داخل این نوع دفترچهها تعداد محدود تری برگه تبلیغاتی وجود دارد که هر کدام از آنها فقط قابل استفاده در یک مرکز ارائه دهنده کالا یا خدمات میباشند.

روشهای دیگر

- کارتهای عضویت

- کارتهای الکترونیکی

تحلیل صنعت خود

سوالی که امروزه مورد توجه بسیاری از مردم قرارگرفته معنی واقعی کارت تخفیف می باشد،هر کسی از کارت تخفیف تعبیر خواص خود را داشته و شرکت های موجود هر کدام خدمات گسترده ای برای کارت های تخفیف خود دارند،تجارب سایر کشورها و ضرورت ارائه اینگونه خدمات (کارتهای تخفیف و کارتهای اعتباری) در بسیاری از اقتصادهای پویا دو ابزار مهم مدیریت درآمدها و هزینههای اقشار مختلف جامعه و علی الخصوص قشر متوسط و کم درآمد میباشد. اینگونه کارتهای تخفیف نسبت به کارتهای خرید و کارتهای هدیه معمول، از سقف مبالغ و ماندگاری بیشتری در تخفیف و اعتبار برخوردار بوده وبا توجه به ارزش افزودهای که ایجاد مینماید از پتانسیل پذیرش بیشتری برخوردار است. در کشورهای توسعه یافته کارتهای اعتباری به صورت معمول دوبار در سال و تنها در فصول فروشهای ویژه قابل استفاده میباشند درصورتی که کارتهای خرید تخفیف دار در تمام طول سال مورد استفاده واقع میشوند. این کارت ابزاری است که با بهرهگیری از آن میتوان بدون مراجعه به شعب بانک و صرف وقت و هزینه جهت افتتاح حساب، از تمامی مزایای کارتهای اعتباری و کارتهای خرید بهرهمند شد. نکته قابل توجه در استفاده از این کارتها استفاده از تخفیف در خرید کالا و خدمات از صدها فروشگاه، مکان اقامتی و سالن ورزشی است که در لحظه خرید و پرداخت وجه به صورت آنلاین و از طریق شبکه بانکی شتاب صورت میگیرد. فاکتور های کلیدی موفقیت در این صنعت را می توان موارد زیر نام برد

- پوشش گسترده هماهنگی و هر چه بیشتر انواع سوییچ های بانکی

- تعیین مدت زمان معقول جهت اعتبار کارت

- دسترسی و سادگی انجام عملیات خرید با کارت ها

- ارائه خدمات مناسب و به لحظه

- توسعه شبکه خدمت دهندگان و تنوع آنها در صنایع مختلف از قبیل رستوران ها ، اماکن ورزشی تفریحی ، مراکز خرید ، مراکز درمانی ، ...

- ارائه سایر تسهیلات بانکی هکانند کارت های اعتباری جهت رفاه حال مشترکین

- حداقل رسانی نقش فروشنده در اعمال تخفیف

- برخورداری از معافیت های مالیاتی به عنوان ماهیت بن بودن کارتها

در حال حاضر بانک های زیادی در حال توسعه ارایه خدمات روی بستر اینگونه کارت ها می باشند . با توجه به اینکه اینگونه کارت ها دارای حساب اعتباری نزد بانک نمی باشند ، اص،لا مدیریت امور مربوط به آنها توسط شرکت های واسطی که خدمات کارت را مدیریت کرده و پیگیر امور قراردادی با سرویس دهندگان می باشند انجام می گیرد ، در واقع ، بانک ها برای اینگونه شرکت ها نقش تامین کننده خدمت را ایفا می کنند . این صنعت از نظر اندازه می تواند از رشد بسیار زیادی برخوردار باشد ، با توجه به عدم نیاز به گشایش اعتبارات بانکی برای برخورداری از خدمات این کارت ها ، طیف مشتریان می تواند حتی بیش از مشتریان بانک ها نیز در نظر گرفته شود . البته رشد و توسعه آن نیازمند تبلیغات فراوان و ارائه خدمات بهتر می باشد . مسائل فرهنگی در استفاده از کارت های بانکی و عدم ارایه خدمات مناسب از بزرگترین موانع استفاده از این کارت ها می باشد .

تحلیل بازار

بازار این مجصول می تواند در سطح کلیه افراد جامعه که توانایی استفاده از کارت های بانکی در انجام تراکنش های خربد و فروش را دارند گسترده باشد . تقریبا در حال حاضر عموم افراد جامعه دارای حداقل یک حساب بانکی بوده و متعاقبا از انواع کارت هایر اعتباری هم استفاده می کنند ، با توجه به اینکه استفاده از این نوع بن کارت ها ی اعتباری نیازی به گشایش و افتتاح جساب را هم که شامل محدودیت هایی در مشخصات مشتری می گردد ندلرند ، لذا طیف افراد بیشتری از گروه های سنی متفاوت می توانند در بازار به عنوان خریدار حضور پیدا کنند . از طرف دیگر ، ارایه دهندگان خدمات مختلف در حوزه های مختلف مانند خدمات رستوران ، اماکن ورزشی ، تفریحی و ... نیز به عنوان فروشنده می توانند در این بازار حضور بعمل رسانند . با توجه به ت،ضیحات ایراد شده ، اندازه بازاراین صنعت از وسعت بسیار زیاد و متنوعی در ارایه انواع خدمات مختلف به گروه های سنی متفاوت برخوردار خواهد بود . محدوده سنی مشتریان این کسب و کار می تواند از 15 سال به بالا و با هر جنسیتی در نظر گرفته شود . هیچگ،نه محدودیتی از نظر سطح درآمد ، مجل زندگی ، وضعیت تاهل ، تعداد فرزندان و یطور کلی سبک زندگی در برای مشتریان این کسب و کار وجود ندارد . البته داشتن حداقل دانش لازم برای استفاده از کارت ها و روند شارژ و استفاده از خدمات ارائه شده الزامی می باشد که در حال حاضر عموم افراد جامعه از سطح دانش یاد شده برخوردار هستند .

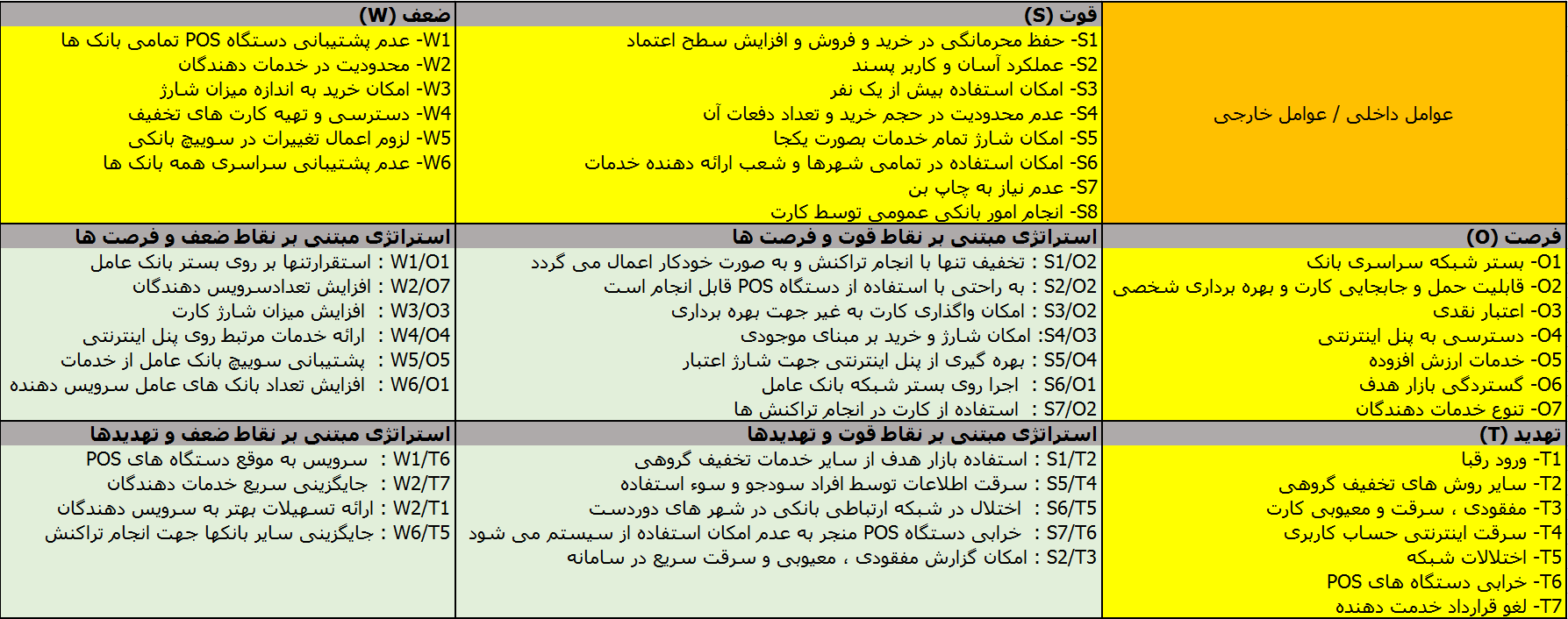

تحلیل رقبا

تحلیل SWOT ارائه شده در این بخش بیانگر نقاط قوت و ضعف طرح و استراتژی اتخاذی در مقابل آنها می باشد .

تدوین استراتژی

تبلیغ و معرفی

به منظور تبلیغ و معرفی کارت های بانکی مورد نظر و همچنین انواع خدمات و تسهیلات ارائه شده توسط آنها روش ها مختلفی استقاده خواهد شد که به شرح زیر می باشد :

- بیلبوردهای خیابانی

این توع تبلیغات بر اساس اندازه و محل استقرار بیلبورد هزینه های متفاوتی را در بر می گیرد . بطور متوسط هزینه استقرار بیلبورد به ازاء استقرار هر روز دز یک بزرگراه اصلی با اندازه های استاندارد بزرگ راهی 17000000 ریال می باشد . و مخاطبان آن را کلیه سرنشینان خودروهای عبوری که به نوعی می توانند به عنوان بازار هدف در نظر گرفته شوند ، شامل می شود .

- لینک های پیوندی در سایت های پربازدید

استقرار لینک ارجاع به پرتال سامانه مدیریت کارت ها (پنل اینترنتی) یکی دیگر از روش های تبلیغ می تواند باشد که هزینه آن در ازاء هر ارجاع محاسبه می گردد . بطور معمول به ازاء هر ارجاع مبلغی در حدود 200 ریال برای سایت ارجاع دهنده در نظر گرفته می شود .

- درج بنر در سایت های پر بازدید

این روش هم شامل هزینه خرید طراحی بنر و هم شامل هزینه استقرار و اجاره محل بنر در سایت ارجاع دهنده می باشد . بطور متوسط هزینه ای بالغ بر 10000000 ریال برای طراحی بنر و برای یک اندازه متوسط در هر روز استقرار هزینه ای معادل 6000000 ریال را می توان در نظر گرفت ، لازم به ذکر است که می توان طی مذاکره هزینه استقرار را کاهش و در ازاء آن هزینه هر ارجاع محاسبه گردد . از جمله سایت های پر بازدید که امکان درج بنر در آنها وجود دارد می تواند سایت رسمی بانک عامل ، سایت های خبری ، سایت های سرگرمی و سایت های تخصصی در خوزه کاری هر یک از سرویس دهندگان طرف قرارداد را در نظر گرفت .

- درج در شبکه های اجتماعی و ایجاد گروه ها

می توان جهت گسترش دسترسی کاربران به اطلاعات خدمات ارائه شده توسط این نوع کارت ها در شبکه های اجتماعی عمومی و تخصیص اقدام به ایجاد گروه های تبلیغاتی نمود . همچنین می توان با ایجاد فروم هایی به پرسش های کاربران و یا مشتریان بالقوه در خصوص خدمات کارت اطلاع رسانی نمود .

محصول

محصولات ارائه شده در سه قالت زیر می تواند در نظر گرفته شود

- کارت های طلایی

سرویس دهندگانی که خدمات خود را در قالب این نوع کارت ها ارائه می نمایند تا 50% در خدمات خود تخفیف قائل شده و مدت اعتبار کارت ها نیز 2 ساله می باشد

- کارت نقره ای

سرویس دهندگانی که خدمات خود را در قالب این نوع کارت ها ارائه می نمایند تا 35% در خدمات خود تخفیف قائل شده و مدت اعتبار کارت ها نیز 1 ساله می باشد

- کارت برنزی

سرویس دهندگانی که خدمات خود را در قالب این نوع کارت ها ارائه می نمایند تا 20% در خدمات خود تخفیف قائل شده و مدت اعتبار کارت ها نیز 6 ساله می باشد

قیمت گذاری

فروش کارت ها به دو روش می تواند صورت پذیرد

- فروش تک کارت

برای این منظور هر کاربری که قصد دریافت یک توع کارت را دارد لازم است پیش از هر چیز در پنل اینترنتی سامانه عضو شده و از آن طریق درخواست کارت نماید . سپس کارت مربوطه از طرف بانک عامل صادر شده و از طریق شرکت واسط که فراهم کننده خدمات پنل اینترنتی می باشد در اختیار کاربر مربوطه قرار می گیرد . در این روش قیمت کارهای به قرار زیر می باشد

- کارت طلایی : 400000 ریال

- کارت نقره ای : 250000 ریال

- کارت برنزی : 150000 ریال

لازم به ذکر است که هر کاربر می تواند در یک پنل بیش از یک کارت را خریداری نماید .

- فروش گروهی کارت

در این روش که بیشتر برای شرکت ها و سازمان های مناسب می باشد ، یک کاربر از طرف سازمان و یا شرکت مربوطه در سامانه ثبت نام کرده و به صورت گروهی اقدام به در خواست خرید تعداد کثیری کارت از هر نوع می نماید . بدیهیست سیستم یه ازاء هر تعداد کارتی که مورد سفارش قرار می گیرد می تواند مقدار مشخصی تخفبف را در قیمت کارت ها محاسبه و لحاظ نماید . در این حالت تنها میزان تخفیف محاسبه شده باعث کاهش قیمت تمام شده کارت ها خواهد بود . همچنین حداقل تعداد سفارش در این حالت 50 کارت در هر سفارش می باشد تا مشمول تخفیف منظور شده قرار گیرد . میزان تخقیفات لحاظ شده به شرح زیر می باشد :

- کارت طلایی : 25%

- کارت نقره ای 20%

- کارت برنزی : 15%

کانال توزیع

تنها کانال توزیع کارت ها از طریق شرکت واسطه که راهبر پرتال اینترنتی نیز می باشد خواهد بود . در این کسب و کار بانک عامل که کارت ها را تولید می کند ، تنها تامین کننده کارت و خدمات مربوطه می باشد و شرکت واسط کلیه امور مربوط به بازاریابی ، عرضه و عقد قرار داد با سرویس دهندگان و خدمات پس از فروش کارت ها را به عهده دارد . برای این منظور پرتال اینترنتی باید مجهز به انواع روش ها جهت پاسخ گویی به درخواست مشتریان باشد . روش توزیع به این صورت خواهد بود که پس از تسویه حساب مشتری ، کارت های مورد نظر از انبار شرکت واسط از طریق پست و یا پیک به مشتری ارسال می گردد . جهت تسویه حساب ها خضوری می توان قبلا با پست طرف قرارداد شد و یا این وظیفه را به عهده پیک نهاد .

مراحل توسعه محصول - تامین کنندگان

تنها تامین کننده محصول مورد نظر بانک عامل می باشد . این توع کارت ها درست مانند کارت های اعتباری معمولی و به واسطه سفارش شرکت واسطه گر در تعداد زیاد توسط بانک عامل صادر و در اختبار واسطه گر قرار می گیرد . در واقع شرکت واسطه گر ، کارت ها را از بانک عامل پیش خرید می نماید . در این بین بانک عامل باید سوییج های بانکی خود را از قبل جهت پردازش تراکنش های ارسالی از طرف کارت های صادر شده تجهیز نموده باشد تا بتوانند تخفیف های مورد نظر را شناسایی و در تراکنش به طور خودکار اعمال نمایند .

قوانین و محدودیت ها

محصولات ارائه شده طی این کسب و کار بطور کامل پیرو قوانین و محدودیت های کارت های اعتباری (کارت های عضو شبکه شتاب) می باشند و تنها محدودیتی که مازاد بر محدودیت های سایر کارت های بانکی بر آنها اعمال می شود عدم توانایی استفاده در دستگاه های POS سایر بانک ها می باشد . علت این محدودیت عدم هماهنگی سوییچ سایر بانک ها با خدمات ارزش افزوده ایجاد شده برای کارت می باشد .

تحلیل مالی

پیش بینی فروش

با توجه به اینکه این کسب و کار روی بستر شبکه بانکی اعمال می گردد ، لذا کلیه مشتریان بانک عامل که بطور رسمی در آن بانک دارای حساب می باشند می توانند به عنوان مشتریان این کسب و کار در نظر گرفته شوند که بطور خوش بینانه 80% و بد بینانه 30% از مشتریان بانک را می توان در نظر گرفت . با توجه به عدم نیاز به افتتاح حساب بانکی در بانک عامل ، سایر افرادی که در آن بانک ذی حساب نمی باشند نیز می توانند به عنوان مشتری در نظر گرفته شوند که تعداد و گستره آن وابسته به حجم تبلیغات صورت گرفته خواهد داشت .

لیست هزینه ها

| عنوان هزینه | مبلغ (ریال) |

|---|---|

| هزینه طراحی و پیاده سازی پرتال اینترنتی | 400000000 |

| هزینه سالانه خدمات هاستینگ | 150000000 |

| هزینه پشتیبانی ماهیانه پرتال اینترنتی | 60000000 |

| هزینه ماهیانه پرسنل | 100000000 |

| هزینه های جاری دفتری | 25000000 |

| هزینه اجاره سالیانه دفتر مرکزی | 500000000 |

| هزینه تبلیغات | 1000000000 |

تحلیل ریسک

شاخص های ریسک پذیر و نوع عملکرد در حین وقوع ریسک

در این طرح موارد زیر می تواند ریسک پذیر قلمداد گردند

- عملکرد بانک عامل خد

بانک عامل که مسئول ایجاد بستر لازم جهت اجرای این طرح می باشد باید دارای عملکرد قابل قبولی در صحت ، جامعیت ، محرمانگی و تکمیل تراکنش ها داشته و عاری از هر گونه اشتباه در عملکرد باشد . در صورت بروز هر گونه اشتباه ، بانک عامل موظف است در طی مدت حداکثر 24 ساعت اشتباه مربوطه را زفع و در صورت ایجاد خسارت برای مشتری و یا واسطه گر نسبت به جبران آن اقدام نماید .

- ارائه خدمت از خدمت دهنده

خدمت دهندگان باید در مقابل قراردادی که با شرکت راهیر طرح منعقد می نمایند ، نسبت به ارائه خدمات به مشتریان دارنده کارت های یاد شده متعهد بوده و بر مبنای قرار داد عمل نمایند . در غیر اینصورت باید ضمن ارائه خدمات منطبق بر قرارداد به مشتریان بلافاصله پس از ابراز شکایت ، نسبت به جبران خسارت وارده به مشتری و شرکت واسطه گر اقدام نماید .

- عملکرد پرتال اینترنتی

پرتال اینترنتی باید دائما به صورت قابل دسترس بوده و از نظر امنیت و کارایی در شرایط قابل قبولی قرار داشته باشد . عدم دسترس بودن سامانه قظعا به منزله صلب اعتماد مشتریان و منجر به بروز خسارات جبران ناپذیری به مجری طرح می گردد . لذا در صورت بروز هرگونه مشکل اعم از در دسترس نبودن و یا موارد دیگر لازم است شرکت طراح و پشتیبان خدمات پرتال اینترنتی ، در صورت امکان بلافاصله از نسخه های پشتیبان استقاده نموده و یا ضمن اطلاع رسانی دقیق به مشتریان ایشان را از حداقل زمان ممکن برای رفع مشکل مربوطه آگاه سازد .

- کارایی بستر شبکه بانکی

بستر ارتباطی شبکه بانکی و دستگاه های خودپرداز باید دائما در حالت آماده باش جهت ارائه خدمت قرار داشته باشند و در صورت بروز هر گونه مشکل در هر کجای شبکه ، ضمن استقرار یک سیستم مانیتورینگ جهت اطلاع رسانی از وضعیت جاری ، طی مدت 24 ساعت نسبت به رفع آن اقدام گردد.

- کیفیت ابزارهای مورد استفاده

با توجه به اینکه تنها راه استفاده از خدمات ارائه شده توسط کارت ها ، بکارگیری آنها طی یم تراکنش در دستگاه های POS مستقر در محل ارائه دهنده خدمات می باشند ، لذا این دستگاه ها جهت سرویس دهی در هر زمان و مکانی باید در دسترس قرار داشته و بطور درست و دقیق عمل نمایند . بدیهیست عدم عملکرد مناسب دستگاه ها ، منجر به عدم توانایی در بهره گیری از خدمات کارت ها می گردد . لذا ضمن لزوم بررسی ذوره ای دستگاه ها بر اساس برنامه زمانبندی از پیش تعیین شده ، در صورت بروز هر گونه مشکل حداکثر تا مدت 12 ساعت پس از اطلاع رسانی نسبت به رفع مشکل اقدام گردد .