دسته چک مجازی در بانکداری الکترونیکی: تفاوت میان نسخهها

بدون خلاصۀ ویرایش |

بدون خلاصۀ ویرایش |

||

| (۴ نسخهٔ میانیِ ایجادشده توسط همین کاربر نشان داده نشد) | |||

| خط ۶۳: | خط ۶۳: | ||

[[پرونده: | == تحلیل بازار == | ||

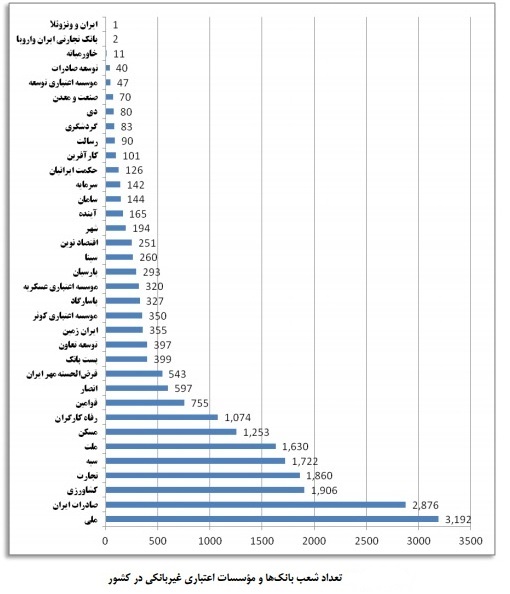

درسالهای اخیر، صنعت بانکداری شاهد رقابت شدید توام با فرصتها و تهدیدهای زیادی بوده است . رقابت در بین بانکها زیاد شده است . و البته شعب هر بانک نیز یکی از راههای رقابت بانکها با یکدیگر است و این نشان از نزدیکی این رقابت هاست | |||

[[پرونده:Tedad951.jpg||وسط|950px]] | |||

به طور مسلم هیچ بانکی نمی تواند ارائه دهنده تمامی خدمات ممکن باشد و در زمینه خدماتی که ارائه می دهد ، بهترین باشد. بانک ها می توانند با بررسی نقاط قوت خویش و فرصتهای موجود در بازار، استراتژی هایی را پیش بگیرند که به یک جایگاه رقابتی مناسب در بازاردست یابند. شیوه هایی که بتوان از طریق آنها به موقعیتهای متمایزی نسبت به رقبا دست یافت. بانکداری، ورودی ها و خروجی های گوناگونی دارد. بانکها با انجام عملیات بانکداری، ورودی های این سیستم را به خروجی های آن تبدیل می کنند . بانکها اعم از دولتی یا خصوصی دررقابتی تنگاتنگ با یکدیگر هستند. واقعیت آن است که دراین رقابت، پیروزی با بانکهایی است که سهم بیشتری از بازار را با کمترین هزینه به خود اختصاص دهند. این امر مستلزم طراحی و اجرای راهبردهای خوب بازاریابی است. شناخت ارتباطات و تعامل بین سیستم بازاریابی و سایر سیستم ها در بانکداری ،نقش مهمی دراین زمینه دارد.این در حالی است که با در نظر گرفتن سود نسبتاً ناچیز سیسـتم بانکی در ایران و عدم کارآیی و اثر بخشی شعب بانک ها در زمینه بازاریابی و روابط با مشتریان، بانک های ایرانی شدیداً به بازاریابی نیازمندند و سیستم بانکی ایران مستلزم تحولی در این زمینه است. فشارهای رقابتی و لزوم کسب سود، بانک ها را ملزم ساخته است که به صورت فزاینده ای نسبت به درخواستها و نیازهای بازار، پاسخگو باشند. این امر باید بر اساس جایگاه بانک ها، استراتژی های بازار و مدیریت، زیرساختهای درونی و بیرونی آنها، استفاده آنها از تکنولوژی، توانایی آنها برای نوآوری ومتمایز کردن صورت گیرد.که | |||

طرح دسته چک مجازی موتواند خدمت نو جدیدی در بازار بانکی کشور برای مشتریان هدف و سازمانها و شرکتهای بزرگ باشد . دربانک کشاورزی مشتریان که بتوان از انها کسب منابع | طرح دسته چک مجازی موتواند خدمت نو جدیدی در بازار بانکی کشور برای مشتریان هدف و سازمانها و شرکتهای بزرگ باشد . دربانک کشاورزی مشتریان که بتوان از انها کسب منابع | ||

ارزان قیمت کرد و بتوان این منابع بدست اورده شده را در جها سودآوری بیشتر از طریق پرداخت تسهیلات بدست آورد هدف می باشند خواه حقیقی باشد یا حقوقی . که موتواند افزایش | ارزان قیمت کرد و بتوان این منابع بدست اورده شده را در جها سودآوری بیشتر از طریق پرداخت تسهیلات بدست آورد هدف می باشند خواه حقیقی باشد یا حقوقی . که موتواند افزایش | ||

| خط ۹۵: | خط ۹۷: | ||

== تحلیل رقبا == | == تحلیل رقبا == | ||

در | |||

پیش از ورود بانک های خصوصی به صحنه رقابت در نظام بانکی کشور، روند حاکم بر این بخش مهم اقتصادی از دیدگاه رقابتی و توسعه بازار به دلیل نگاه و روحیه دولتی بسیار کند و بطئی بود، آنچنانکه اوج رقابت بانکها برای جذب منابع در آن دوره بانکی معطوف و متمرکز بر جوایز قرض الحسنه بود و در بهترین حالت بانکها سه نوع سپرده مدت دار، قرض الحسنه و جاری را به مشتریان خود پیشنهاد میکردند. | |||

تاسیس بانکهای خصوصی و ورود آرام آنها به عرصه رقابت با بانکهایی با قدمت 60 تا 70 سال در آن زمان توام شد با نگاه جدید آنها در خلق ارزش برای مشتریان و همین کار باعث شد تا علی رغم تمام ترس و ناآگاهی جامعه نسبت به آینده بانکهای خصوصی در ایران، درصد محدودی از مشتریان ریسکپذیر و نوگرا به سوی بانکهای خصوصی گرایش پیدا کنند . | |||

شاید بتوان محور اصلی و نقش حضور 16 ساله بانکهای خصوصی در نظام بانکی کشور را یک رقیب جدی در مقابل بانکهای دولتی همچون بانک کشاورزی دانست | |||

بانکهای خصوصی به دلیال کمبود شعب خود از یک سو و به دلیل همزمانی با روند توسعه فناوری اطلاعات در کشور تلاش کردند تا به جای محدود کردن سرمایههای خود برای خرید و تجهیز شعب، زیرساختهای بانکداری الکترونیکی مانند اینترنت بانک، پایانه های فروشکاهی و خودپردازها را توسعه دهند تا از این طریق سطح دسترس پذیری خود را در جامعه بالا ببرند.توسعه بستر خدمات بانکداری الکترونیکی در بانکهای دولتی چون بانک کشاورزی و افزایش سبد خدمات برپایه شبکه اینترنت می تواند گزینه مناسبی برای رقابت با اینگونه | |||

بانکها و دیگر بانکهای دولتی باشد و با خلق محصولات جدید ظرفیت های جدیدی را برای مشتریان ایجاد کنند و زمینه جذب و ماندگار آنها را فراهم کنند.در یک نگاه می توان | |||

گفت در اقتصاد امروز کشور رقابت بین بانکها زیاد می باشد و ان بانکی که بتواند در جذب و بکارگیری منابع بهتر عمل کند مسلما پیروز این رقابت خواهد بود در جدول | |||

زیر نگاه کلی از وضعیت و تحلیل بازار را نشان می دهد | |||

'' جدول SWOT '' | |||

[[پرونده:Jadval.jpg||وسط|950px]] | |||

== تدوین استراتژی == | == تدوین استراتژی == | ||

با کمک بانکداری الکترونیک، حداقل 70 درصد عملیات پولی، بانکی به صورت الکترونیکی انجام خواهد شد و همه مردم از خدمات بانکی به صورت یکسان بهره مند می شوند. | |||

در | لذا در درجه اول جهت استفاده هرچه زودتر این سامانه باید مشتریان را طبقه بندی کنیم و هر مرحله برای یه سری از مشتریان در هرطبقه برنامه ریزی کنیم | ||

بازار هدف ما در ابتدای امر مشتریان ویژه بانک می باشد در بانک کشاورزی 70 درصد منابع بانک توسط 20 درصد مشتریان همچون چی توز و 30 درصد منابع | |||

توسط 70 درصد بقیه مشتریان تامین میشود از این رو در ابتدای امر این سامانه جهت پاسخگویی نیاز بخش اعظمی از مشتریان ویژه بانک درنظر گرفته می شود و | |||

سپس کسانی خواهند بود که علاقه مند به استفاده از این سامانه در زندگی کسب و کار خود هستند و در مراحل بعدی گسترش این سامانه برای تمامی مشتریان بانک می باشد. | |||

در این راستا حتما دیگر رقبا که بانکها و موسسات مالی دیگر هستند حتما دست به کاراهایی در این زمینه خواهند زد که ماباید با در دست گرفتن بازار این خدمت | |||

و تبلیغ درست باز این خدمت را دست بگیریم البته شناسایی رقبا و تجزیه و تحلیل عملکرد آنها نیز نباید غافل بشویم و در این راستا همیشه از نظرات و | |||

پیشنهادات مشتریان نیز باید بهره گرفت . | |||

== مراحل توسعه محصولات == | |||

در ارائه این محصول می توان در آینده دیگر خدماتی از قبیل چک رمزدار یا بین بانکی و یا صدور حواله بانکی نیز به این طرح | |||

اضافه شود تا این سامانه هرچه کامل تر شود و دیگر از عملکرد سنتی در این سامانه خبری نباشد. | |||

== تحلیل مالی == | |||

اگر بخواهيد قسمت تحليل مالي طرح تجاري خود را با جزئيات بيشتري تشريح کنيد در واقع خروجي آن يک طرح توجيهي خواهد بود. | |||

در اجرای این طرح باید واحد بانکداری الکترونیکی با هماهنگی مدیرعامل و شرکت Bankcs استرالیا که نرم افزار اصلی بانک از ان شرکت خریداری شده به مرحله اجرا درآید. | |||

متاسفانه در راستای اجرایی کردن این سامانه باید با بخشنا مه های دستو پا گیر بانک مرکزی درگیر هستیم که بیشتر بعلت فقدان امنیت کامل امور مربوط | |||

به اینترنت بانک می باشد. | |||

''مرحله اول طرح'' : تصویب این ایده در واحد بانکداری الکترونیکی بانک و تصویب ان در جلسه هیت مدیره | |||

''مرحله دوم طرح'': هماهنگی و مشاوره با شرکت Bankcs بعنوان سازنده اصلی نرم افزار مهرگستر بانک کشاورزی | |||

''مرحله سوم'': اجرای ساخت سامانه در قالب یه کار تیمی با استفاده از بانک اطلاعاتی SQL و با استفاده از زبان برنامه نویسی c++ | |||

''تست برنامه تولید شده'' : برای اینکه مشکلات این حکومت امده است | |||

'' رفع عیوب احتمالی'':اصلاح نرم افزار و رفع هرگونه باگ | |||

''ارائه نسخه نهایی'': راه اندازی نسخه اصلی جهت بهره برداری کامل توسط مشتری | |||

== تحلیل ریسک == | == تحلیل ریسک == | ||

در | |||

در حقیقت این طرح یک طرح نو در ایران می باشد ،که باتوجه به سختگیری بخشنامه های مربوطه از بانک مرکزی می توان گفت کار آسانی نخواهد بود و | |||

از طرفی چون موضوع و بحث امنیت سایت می باشد کار بس سنگین و بزرگ می باشد . و آموزش خود مشتریانی که مشکل یادگیری دارند تا مدتی | |||

طول میکشد که این طرح به بهره برداری کامل میکشد | |||

== طرح فنی == | == طرح فنی == | ||

طرح | |||

این طرح در حال حاضر در سیستم بانک کشاورزی در حد یه طرح و ایده باقی ماند به جهت اینکه بانک مرکزی مجوز لازم در این رابطه را | |||

صادر نمیکند و دلایل خودش را دارد | |||

نسخهٔ کنونی تا ۲۷ دسامبر ۲۰۱۶، ساعت ۱۴:۲۸

- موضوع: ایجاد دسته چک مجازی در بانکداری الکترونیکی

- تهیه کننده: سید جعفر حسینی نژاد

خلاصه طرح کسب و کار

مقدمه

در دنیای بانکداری نوین الکترونیکی هنوز برخی مسائل بصورت سنتی باقی مانده که با بانکداری الکترونیکی در مغایرت می باشد و باعث شده تا بانکداری نوین بصورت کامل اجرا نشود و یا حداقل بدرستی اجرا نشود در ایران ما که بانکداری الکترونیکی تقریبا نوپاست هنوز مسائل زیادی باقیست از جمله وضعیت صدور و تحویل و کلا کار با حساب جاری و دسته چک می باشد که تقریبا هنوز بصورت سنتی باقی مانده که به نظر من ایده دسته چک مجازی می تواند یک ارزش افزوده و بازاریابی خوبی برای بانکهای الخصوص برای مشتریان ویژه و مشتریان حقوقی بوجود بیاورد و در کل ک ارزش افزوده و خدمت جدیدی در سبد خدمات یک بانک بگنجد و البته مشکلاتی مثل جعل سرقت و خطراتی که برای دسته چک وجود داشت را به حداقل برساند و یا حداقل باعث رغبت بیشتر اشخاص به یه بانک بشود و در نتیجه بانک به منابع بیشتری دست پیدا کند

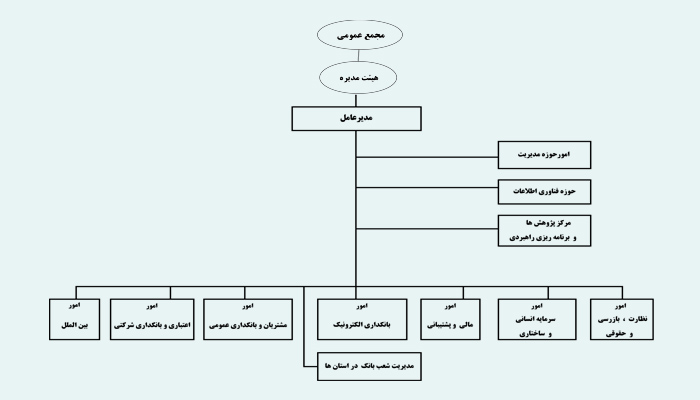

معرفی شرکت (تصویر شرکت)

این طرح را در راستای افزایش سبد خدمات بانک کشاورزی پیشنهاد داده می شود که یک قدمت 80 ساله دارد و ساختمان مرکزی ان در منطقه گیشا تهران می باشد این بانک دولتی بوده و سهامداران ان بانک مرکزی و دولت می باشد . این بانک در سال 1312 با نام بانك فلاحتي و صنعتي اغاز به کار کرد و در طی چندین سال دچار دگرگونی های زیادی شده است حتی زمانی بانک دیگری به موازات این بانک تشکیل شده مانند بانك كشاورزي و پيشه و هنر که خلاصه در سال 1358 از ادغام دو بانك تعاون كشاورزي ايران و بانك توسعه كشاورزي ، بانک کشاورزی تشکیل شد

چارت سازمانی بانک کشاورزی

چشم انداز

ایجاد چنین قابلیتی در سیستم بانکداری نویتن گام بلندی در افزایش رضایت مندی مشتری و البته افزایش مشتریان علی الخصوص مشتریان حقوقی در مدت یکی دو سال خواهد شد

ماموریت

جذب و افزایش بیشتر مشتری به جهت افزایش چنین خدمتی در طولانی مدت باعث مدیریت بهتر و راحتتر در امور مربوط به دسته چک توسط مشتری می گردد

اهداف

- هدف از اجرای این طرح سیستمی کردن بخش مهمی از خدمت بانک که همان مدیریت حساب جاری و دسته چک می باشد است

- اهداف مالی طرح افزایش رضایت مشتری و به جهت سهولت در کار با دسته چک و مدیریت حساب جاری

- اهداف پرسنلی کاهش نیروی کار به جهت سیستمی شدن بخش اصلی مربوط به خدمات مربوط به دسته چک و به تبع کاهش هزینه ها

معرفی محصولات و خدمات

این محصول و خدمت بشتر توسط بازاریان و کسانی که در باز به داد و هستد مشغولن اعم از مشتریان حقیقی و حقوقی می باشد و کسانی که با اینرنت بانک خیلی از کارهارو انجام میدن مناسب می باشد ، در این طرح مشکلاتی مثل جعل و سرقت دسته چک رخ نمی دهد و بدون مراجعه به بانک ، مشتری می تواند امور مربوطب به دسته چک رو انجام بدهد این محصول فعلا به همون حالت سنتی در خود بانک و با مراجعه مستقیم مشتری به بانک انجام میگیرد و می شود گفته که این خدمت از سیستم بانکداری نوین عقب مانده است

محصولات جایگزین

در این جا باید محصولات تقریبا مشابه مثل عملیات پایا یا ساتنا در اینترنت بانک کشاورزی را نام ببریم که خود اینها دارای مزایا و البته تفاوتهایی دارن ، اول اینکه در عملیات پایا یا ساتنا انتقال مبلغ از یک حساب به حساب دیگه در بانک دیگه در همان روز و همان ساعت میباشد ولی چک می تواند جابجایی پول از یک حساب به حساب دیگه در همان بانک و یا بانک دیگه باشد ، و تاریخ انجام هم میتواند هر تاریخی در اینده باشد و اموری مثل مسدود کردن چک و عدم پرداخت ان در مواقعی انجام گیرد که خود این موارد باعث میشود که چک جایگاه خاص خود را داشته باشد.

تحلیل صنعت مادر

صنعت بانکداری در اقتصاد ملی و بین الملی نقش به سزایی در چرخش سرمایه دارد این صنعت از طرفی با جمع آوری ثروتهای سرگردان و جهت دادن در راستای اهداف مربوطه می تواند اقتصاد کشوری را بدرستی به چرخش در اورد که البته این نیازمند اجرای یک سیاسیت درست اقتصادی با قوانین درست می باشد ،این صنعت در کشور ما به جهت مسائل بین المللی و داخلی دچار انحرافاتی شده است که باعث شده از در بعضی مواقع از رسالت اصلی خود خارج شده و تبدیل به یک بنگاه دار و تاجر خومختار در دیگر صنایع شود . در کشور به جهت افزایش موسسات مالی بدون کارکرد درست بانکداری ، این صنعت را تهدید میکنن که بانکها با افزایش خدمت و رضایت مشتریان فعلی خود مشتریان جدیدی جذب و به نقش خود در راستای شکوفایی اقتصاد کشور در جهت درست خود گام بردارند،و در این راه مشکلات زیادی از جمله گسترش زیرساخت ها از جمله در زمینه بانکداری الکترونیکی و مشکلات بین المللی مانند تحریم را تجربه میکنن .که با توجه به حل شدن بخشی از این مشکلات علی الخصوص در سطح بین المللی بانکها باید بتوانند از نظر افزایش کیفیت وسبد خدمات خود را به بانکهای خارجی نزدکتر کنن تا تاملات الی با خارج از کشور بهتر و سریعتر و البته با کیفیتر و امن تر انجام گیرد.

تحلیل صنعت خود

طرح دسته چک مجازی میتوتند به افزایش بازدهی بانک در حوزه الکترونیکی کمک کند و این خدمت را هم اکنون به صورت سنتی انجام میگیردو البته خود مشتریانم به صورت سنتی عادت به انجام و استفاده از ان کرده را دگرگون کرده و رضایت هرچه بیشتر مشتریان را در بر دارد،دسته چک در بانکها به صورت کاملا دستی و البته با ثبت به صورت سیستمی در بانک انجام میگرد و در حال حاضر هیچ بانکی در کشوراین خدمت را به صورت مجازی ارائه نکرده است که این خود باعث کندی اجرای این طرح می شود چون از جهتی باید زیرساخت مورد نظر بالااخص از نظر موارد امنیتی به جهت بالا بردن اطمینان باید در بانک صورت بگیرد و م از جهتی به مشتریان باید نحوه استفاده از این طرح را آموخت و هم از طری فرهنگ بازار را برای استفاده از این طرح ترغیب و تغییر داد . که به نظرم در اینده نه چندان دور این طرح عمیلیاتی شود و شایدم هم در اینده نه چندان دور این طرح نیست با طرح دیگری جایگزین شود و البته به شکل دیگر.

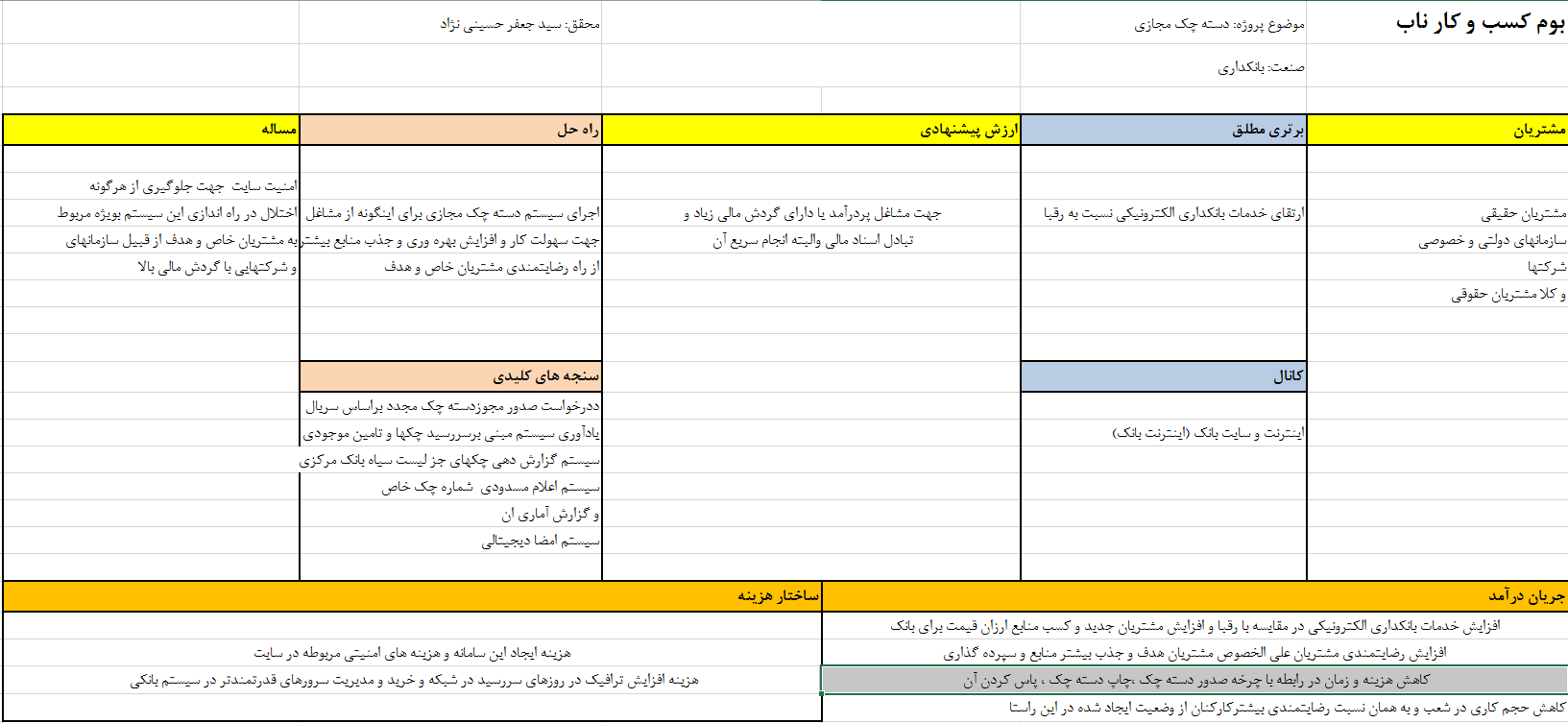

بوم کسب و کار

تحلیل بازار

درسالهای اخیر، صنعت بانکداری شاهد رقابت شدید توام با فرصتها و تهدیدهای زیادی بوده است . رقابت در بین بانکها زیاد شده است . و البته شعب هر بانک نیز یکی از راههای رقابت بانکها با یکدیگر است و این نشان از نزدیکی این رقابت هاست

به طور مسلم هیچ بانکی نمی تواند ارائه دهنده تمامی خدمات ممکن باشد و در زمینه خدماتی که ارائه می دهد ، بهترین باشد. بانک ها می توانند با بررسی نقاط قوت خویش و فرصتهای موجود در بازار، استراتژی هایی را پیش بگیرند که به یک جایگاه رقابتی مناسب در بازاردست یابند. شیوه هایی که بتوان از طریق آنها به موقعیتهای متمایزی نسبت به رقبا دست یافت. بانکداری، ورودی ها و خروجی های گوناگونی دارد. بانکها با انجام عملیات بانکداری، ورودی های این سیستم را به خروجی های آن تبدیل می کنند . بانکها اعم از دولتی یا خصوصی دررقابتی تنگاتنگ با یکدیگر هستند. واقعیت آن است که دراین رقابت، پیروزی با بانکهایی است که سهم بیشتری از بازار را با کمترین هزینه به خود اختصاص دهند. این امر مستلزم طراحی و اجرای راهبردهای خوب بازاریابی است. شناخت ارتباطات و تعامل بین سیستم بازاریابی و سایر سیستم ها در بانکداری ،نقش مهمی دراین زمینه دارد.این در حالی است که با در نظر گرفتن سود نسبتاً ناچیز سیسـتم بانکی در ایران و عدم کارآیی و اثر بخشی شعب بانک ها در زمینه بازاریابی و روابط با مشتریان، بانک های ایرانی شدیداً به بازاریابی نیازمندند و سیستم بانکی ایران مستلزم تحولی در این زمینه است. فشارهای رقابتی و لزوم کسب سود، بانک ها را ملزم ساخته است که به صورت فزاینده ای نسبت به درخواستها و نیازهای بازار، پاسخگو باشند. این امر باید بر اساس جایگاه بانک ها، استراتژی های بازار و مدیریت، زیرساختهای درونی و بیرونی آنها، استفاده آنها از تکنولوژی، توانایی آنها برای نوآوری ومتمایز کردن صورت گیرد.که

طرح دسته چک مجازی موتواند خدمت نو جدیدی در بازار بانکی کشور برای مشتریان هدف و سازمانها و شرکتهای بزرگ باشد . دربانک کشاورزی مشتریان که بتوان از انها کسب منابع

ارزان قیمت کرد و بتوان این منابع بدست اورده شده را در جها سودآوری بیشتر از طریق پرداخت تسهیلات بدست آورد هدف می باشند خواه حقیقی باشد یا حقوقی . که موتواند افزایش

خدمات بانکداری الترونکی را در جهت این مقاصد مورد ارزیابی قرار داد .

از طرفی با رشد تجارت الکترونیکی که در جهان بوجد آمده باید برای همسوی با اقتصاد و خدمات جهانی نیز گامای بیشتر در این راستا برداریم که اید ایده هم می تواند در این راستا باشد

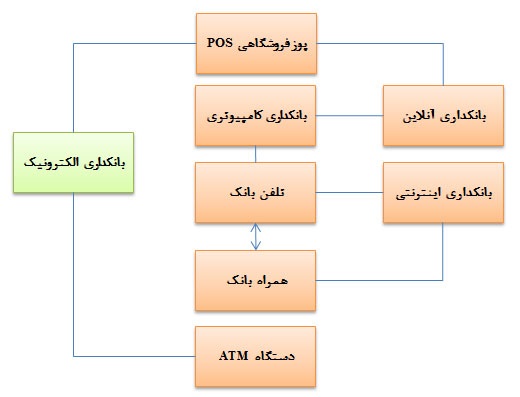

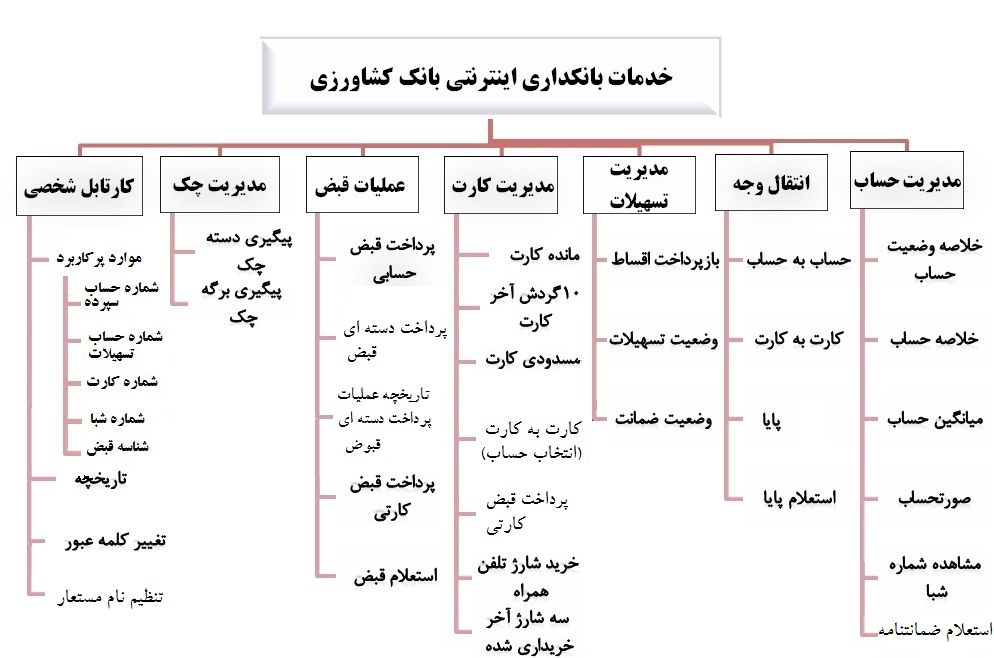

خدمات فعلی که در سیستم اینترنت بانک کشاورزی برقرا می باشد به شرح شکل زیر می باشد

در دهه های قبل بانکها در مورد مشتریان خود نگرانی زیادی نشان نمی دادند، چون تقریباً اکثر بازارها در حال رشد بودند. اما امروز به این حقیقت پی برده اند

که کسب سود فقط از طریق جلب توجه مشتریان و سهم بازار بالاتر امکان پذیر است. نتیجه آنکه بانکها هیچ چاره ای ندارند، جز اینکه «تصویر ذهنی مثبت» خود را توسعه دهند. آنها باید همان کوشش را که برای درک نیازهای مشتریان خود به کار می برند، برای ارزیابی تصویر ذهنی مشتریان خود نیز به کار برند.

بانکهایی که تحت مفهوم بازاریابی عمل می کنند، برای موفقیت باید خدماتی را به مشتریان ارائه نمایند که بهتر از رقبا نیازهای آنان را برآورده سازند.

بنابراین خط مشی های بازاریابی باید، نه فقط نیازهای مشتریان هدف، بلکه خط مشی های رقبا را مد نظر داشته باشند. همچنین بانکها بایداهداف، نقاط قوت و ضعف،

خط مشی ها و الگوهای واکنشی خود را مورد ارزیابی قرار دهند و ارزیابی تصویر ذهنی مردم از شعب بانک و تعیین خط مشی های بازاریابی بانک و تعیین جایگاه بازاریابی در ساختار تشکیلاتی در اولویتهای اولیه کاری خود تنظیم نمایند.

تحلیل رقبا

پیش از ورود بانک های خصوصی به صحنه رقابت در نظام بانکی کشور، روند حاکم بر این بخش مهم اقتصادی از دیدگاه رقابتی و توسعه بازار به دلیل نگاه و روحیه دولتی بسیار کند و بطئی بود، آنچنانکه اوج رقابت بانکها برای جذب منابع در آن دوره بانکی معطوف و متمرکز بر جوایز قرض الحسنه بود و در بهترین حالت بانکها سه نوع سپرده مدت دار، قرض الحسنه و جاری را به مشتریان خود پیشنهاد میکردند.

تاسیس بانکهای خصوصی و ورود آرام آنها به عرصه رقابت با بانکهایی با قدمت 60 تا 70 سال در آن زمان توام شد با نگاه جدید آنها در خلق ارزش برای مشتریان و همین کار باعث شد تا علی رغم تمام ترس و ناآگاهی جامعه نسبت به آینده بانکهای خصوصی در ایران، درصد محدودی از مشتریان ریسکپذیر و نوگرا به سوی بانکهای خصوصی گرایش پیدا کنند .

شاید بتوان محور اصلی و نقش حضور 16 ساله بانکهای خصوصی در نظام بانکی کشور را یک رقیب جدی در مقابل بانکهای دولتی همچون بانک کشاورزی دانست

بانکهای خصوصی به دلیال کمبود شعب خود از یک سو و به دلیل همزمانی با روند توسعه فناوری اطلاعات در کشور تلاش کردند تا به جای محدود کردن سرمایههای خود برای خرید و تجهیز شعب، زیرساختهای بانکداری الکترونیکی مانند اینترنت بانک، پایانه های فروشکاهی و خودپردازها را توسعه دهند تا از این طریق سطح دسترس پذیری خود را در جامعه بالا ببرند.توسعه بستر خدمات بانکداری الکترونیکی در بانکهای دولتی چون بانک کشاورزی و افزایش سبد خدمات برپایه شبکه اینترنت می تواند گزینه مناسبی برای رقابت با اینگونه

بانکها و دیگر بانکهای دولتی باشد و با خلق محصولات جدید ظرفیت های جدیدی را برای مشتریان ایجاد کنند و زمینه جذب و ماندگار آنها را فراهم کنند.در یک نگاه می توان گفت در اقتصاد امروز کشور رقابت بین بانکها زیاد می باشد و ان بانکی که بتواند در جذب و بکارگیری منابع بهتر عمل کند مسلما پیروز این رقابت خواهد بود در جدول زیر نگاه کلی از وضعیت و تحلیل بازار را نشان می دهد

جدول SWOT

تدوین استراتژی

با کمک بانکداری الکترونیک، حداقل 70 درصد عملیات پولی، بانکی به صورت الکترونیکی انجام خواهد شد و همه مردم از خدمات بانکی به صورت یکسان بهره مند می شوند. لذا در درجه اول جهت استفاده هرچه زودتر این سامانه باید مشتریان را طبقه بندی کنیم و هر مرحله برای یه سری از مشتریان در هرطبقه برنامه ریزی کنیم

بازار هدف ما در ابتدای امر مشتریان ویژه بانک می باشد در بانک کشاورزی 70 درصد منابع بانک توسط 20 درصد مشتریان همچون چی توز و 30 درصد منابع توسط 70 درصد بقیه مشتریان تامین میشود از این رو در ابتدای امر این سامانه جهت پاسخگویی نیاز بخش اعظمی از مشتریان ویژه بانک درنظر گرفته می شود و سپس کسانی خواهند بود که علاقه مند به استفاده از این سامانه در زندگی کسب و کار خود هستند و در مراحل بعدی گسترش این سامانه برای تمامی مشتریان بانک می باشد. در این راستا حتما دیگر رقبا که بانکها و موسسات مالی دیگر هستند حتما دست به کاراهایی در این زمینه خواهند زد که ماباید با در دست گرفتن بازار این خدمت

و تبلیغ درست باز این خدمت را دست بگیریم البته شناسایی رقبا و تجزیه و تحلیل عملکرد آنها نیز نباید غافل بشویم و در این راستا همیشه از نظرات و

پیشنهادات مشتریان نیز باید بهره گرفت .

مراحل توسعه محصولات

در ارائه این محصول می توان در آینده دیگر خدماتی از قبیل چک رمزدار یا بین بانکی و یا صدور حواله بانکی نیز به این طرح اضافه شود تا این سامانه هرچه کامل تر شود و دیگر از عملکرد سنتی در این سامانه خبری نباشد.

تحلیل مالی

اگر بخواهيد قسمت تحليل مالي طرح تجاري خود را با جزئيات بيشتري تشريح کنيد در واقع خروجي آن يک طرح توجيهي خواهد بود. در اجرای این طرح باید واحد بانکداری الکترونیکی با هماهنگی مدیرعامل و شرکت Bankcs استرالیا که نرم افزار اصلی بانک از ان شرکت خریداری شده به مرحله اجرا درآید. متاسفانه در راستای اجرایی کردن این سامانه باید با بخشنا مه های دستو پا گیر بانک مرکزی درگیر هستیم که بیشتر بعلت فقدان امنیت کامل امور مربوط به اینترنت بانک می باشد. مرحله اول طرح : تصویب این ایده در واحد بانکداری الکترونیکی بانک و تصویب ان در جلسه هیت مدیره

مرحله دوم طرح: هماهنگی و مشاوره با شرکت Bankcs بعنوان سازنده اصلی نرم افزار مهرگستر بانک کشاورزی

مرحله سوم: اجرای ساخت سامانه در قالب یه کار تیمی با استفاده از بانک اطلاعاتی SQL و با استفاده از زبان برنامه نویسی c++

تست برنامه تولید شده : برای اینکه مشکلات این حکومت امده است

رفع عیوب احتمالی:اصلاح نرم افزار و رفع هرگونه باگ ارائه نسخه نهایی: راه اندازی نسخه اصلی جهت بهره برداری کامل توسط مشتری

تحلیل ریسک

در حقیقت این طرح یک طرح نو در ایران می باشد ،که باتوجه به سختگیری بخشنامه های مربوطه از بانک مرکزی می توان گفت کار آسانی نخواهد بود و

از طرفی چون موضوع و بحث امنیت سایت می باشد کار بس سنگین و بزرگ می باشد . و آموزش خود مشتریانی که مشکل یادگیری دارند تا مدتی

طول میکشد که این طرح به بهره برداری کامل میکشد

طرح فنی

این طرح در حال حاضر در سیستم بانک کشاورزی در حد یه طرح و ایده باقی ماند به جهت اینکه بانک مرکزی مجوز لازم در این رابطه را صادر نمیکند و دلایل خودش را دارد