سامانه پایش برخط ترمینالهای بانکی: تفاوت میان نسخهها

| خط ۷۵: | خط ۷۵: | ||

با تمام این تفاسیر، این حوزه در کشورهای پیشرفته در حال رشد قابل ملاحظه ای بوده و همانطور که ذکر شد شبکه های بین المللی کمک شایانی به آن می نمایند. ضمن اینکه مفهوم رشد در این موضوع در کنار مباحث کمی (فراگیری) و کیفی (سرویس) شامل توسعه سرویسهای جدید نیز می باشد. | با تمام این تفاسیر، این حوزه در کشورهای پیشرفته در حال رشد قابل ملاحظه ای بوده و همانطور که ذکر شد شبکه های بین المللی کمک شایانی به آن می نمایند. ضمن اینکه مفهوم رشد در این موضوع در کنار مباحث کمی (فراگیری) و کیفی (سرویس) شامل توسعه سرویسهای جدید نیز می باشد. | ||

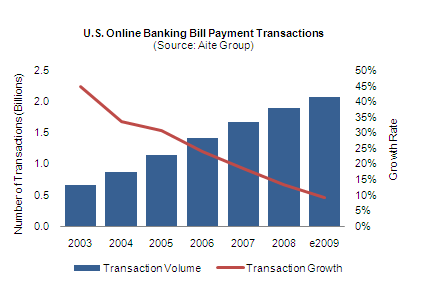

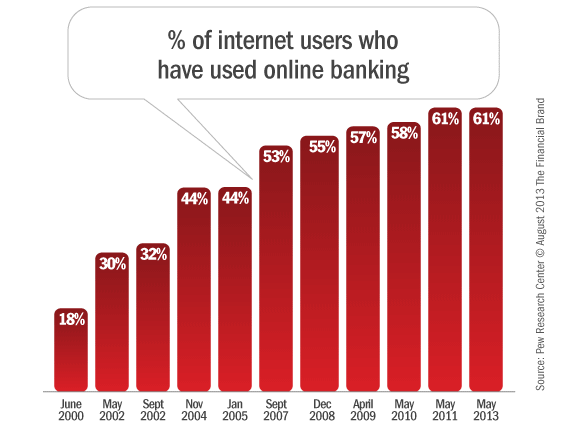

نمودارهای زیر نشان دهنده وضعیت بانکداری الکترونیکی به لحاظ میزان استفاده و رشد می باشند. | |||

[[پرونده:200910121-1.png|بیقاب|وسط|400px]] | |||

[[پرونده:Online-banking.png|400px|بیقاب|وسط]] | |||

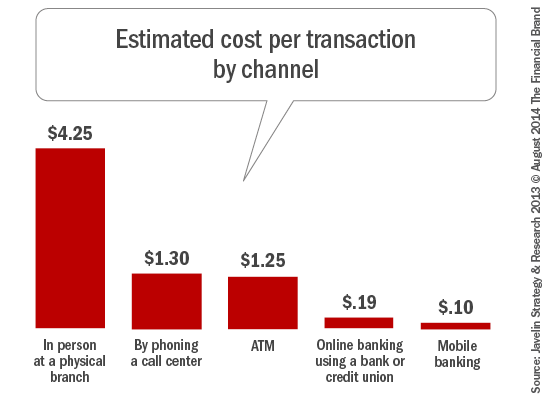

نمودار زیر نشان دهنده کاهش نرخ و هزینه انجام تراکنش برخط می باشد که خود می تواند از دلایل مهم رشد نرخ استفاده از بانکداری الکترونیکی باشد. | |||

[[پرونده:Cost of transaction by channel car.png|400px|بیقاب|وسط]] | |||

== تحلیل صنعت خود == | == تحلیل صنعت خود == | ||

نسخهٔ ۲۰ نوامبر ۲۰۱۵، ساعت ۱۲:۵۰

- موضوع: سامانه پایش برخط ترمینالهای بانکی

- تهیه کننده: آنوش صغیری

خلاصه اجرایی

رشد روزافزون ارایه سرویسهای بانکداری الکترونیک در کنار گسترش جغرافیایی تجهیزات و سخت افزارهای مورد استفاده در این حوزه سبب بروز مشکلات در امر پشتیبانی می گردد. در این راستا نیاز به امکان مانیتورینگ و پایش برخط و از راه دور کاملا محسوس می باشد.

در سامانه جدید علاوه بر امکانات معمول همانند مشاهده وضعیت ترمینالها، امکان مدیریت از راه دور به صورت ارسال دستورات کنترلی و همچنین انتقال فایلهای مورد نظر (ارسال فایلهای جدید و دریافت لاگ فایلها) دیده شده است. ضمن اینکه با رعایت کلیه فاکتورهای امنیتی همانند احراز هویت دوعاملی، امکان دسترسی به سامانه از طریق بستر اینترنت نیز فراهم می گردد.

هدف از ارایه این سامانه ایجاد تمرکز و یکپارچگی در حوزه کنترل و پشتیبانی ترمینالهای بانکی می باشد لذا مخاطبین این سامانه بانکها، شرکتهای فناوری اطلاعات مرتبط با فعالیت بانکی و شرکتهای پشتیبانی کننده ترمینالهای بانکی می باشند.

معرفی شرکت

امروزه تحولات عمده در کسب و کار و تداوم فعالیت شرکتها نیازمند بهره گیری از فناوری اطلاعات و ارتباطات با برنامه ریزی و استراتژی دقیق میباشد. توسعه این فناوری سبب کاهش هزینه ها، افزایش بهره وری، ارتقای سطح رفاه عمومی، ایجاد سهولت و اثربخشی میشود. در همین راستا شرکت داده ورزی فرادیس البرز با بهره گیری از توانمندی، تجربه و خلاقیت مدیران و کارکنان خود پیاده سازی و پشتیبانی سیستمهای متکی بر فناوری اطلاعات و ارتباطات، با تمرکز ویژه بر سیستم بانکی کشور را به مرحله اجرا درآورده است. هر چند که تاسیس شرکت داده ورزی فرادیس البرز به سال 1383 بر میگردد اما به دلیل توسعه سریع سیستم های اتوماسیون بانکی، افزایش سطح درخواست مشتریان و بهره مندی از توان اجرایی بالا، از ابتدای سال 1389 با انتقال رسمی معاونت پشتیبانی از بخش مشتریان شرکت خدمات انفورماتیک به این مجموعه، این شرکت مأموریت و چشم انداز جدیدی یافت و اولویت اصلی خود را ارائه خدمات پیشرفته در زمینه IT به شبکه بانکی کشور قرار داد. هم چنین در راستای تکمیل زنجیره فعالیتها و تأمین سخت افزارهای مورد نیاز مشتریان، با راه اندازی خط تولید خودپرداز و تجهیزات جانبی آن درسال 1391 فصل دیگری از رسالت خدمات رسانی خود را رقم زد. شرکت داه ورزی فرادیس البرز با اتکا به تلاش و تخصص نزدیک به 900 نفر از مدیران و کارشناسان زبده و پشتیبانی بیش از 15000 دستگاه خودپرداز، 7000 دستگاه VSATو 6500 دستگاه VNB و 250000 دستگاه پایانه فروش POS، بزرگترین شبکه پشتیبانی تجهیزات مخابراتی و بیشترین خودپردازهای تحت پوشش در سطح کشور و خاورمیانه را در اختیار دارد. سهامداران شرکت عبارتند از شرکت ملی انفورماتیک به میزان 17 درصد و شرکت خدمات انفورماتیک به میزان 83 درصد.

چشم انداز

تبدیل شرکت داده ورزی فرادی البرز به بزرگترین شرکت ارایه دهنده خدمات و پشتیبانی سخت افزاری و نرم افزاری به شبکه بانکی کشور

ماموریت

ماموریت اصلی شرکت داده ورزی فرادیس البرز ارایه خدمات پیشرفته در زمینه IT به شبکه بانکی کشور می باشد.

اهداف

- فروش و بازاریابی

- افزایش میزان فروش به بانکهای طرف قرارداد

- ارایه محصول و خدمات به بانکهای جدید

- گسترش حوزه پشتیبانی به برندهای دیگر

- پرسنلی

- تامین نیازهای مالی، آموزشی و ...

- جذب نیروهای پرتوان و باانگیزه

- تولید

- افزایش تولید جهت تامین نیاز بازار

- افزایش کیفیت

- گسترش حوزه فعالیت

- تحقیق و توسعه

- بررسی بازارهای جدید

- ارایه راهکارهای نوین جهت ارتقاء کیفیت سرویس

معرفی محصولات و خدمات

- سامانه ثبت خرابی تجهیزات بانکی:

این سامانه برای ارایه به موسسات مالی خصوصا بانکها طراحی و پیاده سازی گردیده است. در این سامانه که به صورت برخط می باشد مشتری (یا کاربر) در زمان مواجه شدن با مشکل در تجهیزات تحت پشتیبانی، با استفاده از نام کاربری و کلمه عبور مختص به خود وارد شده و در صفحه درج خرابی، مشکل مورد نظر را ثبت می نماید. پس از ثبت یک ticket تولید شده و مشکل مربوطه به بخش مورد نظر ارجاع داده می شود. این سامانه در واقع جایگزین مناسبی برای ثبت خرابی بصورت تلفنی می باشد. البته لازم به توضیح است که این سامانه جایگزین بخش Help Desk که در طول شبانه روز پاسخگو و راهنما می باشد. نخواهد بود. از مزایای این سامانه می توان به موارد زیر اشاره نمود:

- عدم محدودیت مکانی برای دسترسی به سامانه

- عدم محدودیت زمانی برای دسترسی به سامانه

- امکان پیگیری وضعیت و آگاهی از مرحله رفع اشکال

- امکان گزارش گیری از سامانه برای بدست آوردن اطلاعات آماری از تعداد مشکلات گزارش شده و فاصله زمانی تا رفع اشکال

- سامانه یکپارچه مدیریت نصب و پشتیبانی نرم افزار ترمینالهای بانکی:

این سامانه برای ارایه به شرکتهای پشتیبانی کننده ترمینالهای بانکی طراحی و پیاده سازی گردیده است. به صورت سنتی کارشناسان در هنگام مراجعه به بانکها برای نصب نرم افزار و پشتیبانی از دستگاهها، نیازمند نرم افزار مختص آن بانک و دستگاه بوده و این موضوع با در نظر گیری تنوع موجود می تواند سبب کاهش کیفیت ارایه سرویس می شود. سامانه مورد نظر به گونه ای طراحی شده است که کارشناس مربوطه با استفاده از یک فلش دیسک کلیه نرم افزارهای مورد نیاز را در اختیار داشته و علاوه بر این در هنگام استفاده نیز کمترین نیاز به تعامل با نرم افزار را داشته باشد. به این معنی که با دسته بندی های صورت گرفته و پیش بینی های انجام شده، کارشناس تنها می بایست نوع بانک و دستگاه را انتخاب نماید. در این حالت کلیه اقدامات به صورت خودکار صورت گرفته و تمامی تنظیمات مورد نظر به صورت کامل انجام می گیرد. از مهمترین ویژگیهای این سامانه می توان به بروز رسانی اطلاعات موجود بر روی فلش دیسک از طریق سرور مرکزی اشاره نمود. ضمن اینکه برای ارتقاء امنیت در این سامانه، کلیه اطلاعات موجود بر روی فلش دیسک رمزنگاری شده و ورود و استفاده از فلش دیسک نیازمند وجود ماژول Token سخت افزاری می باشد. از مزایای این سامانه می توان به موارد زیر اشاره نمود:

- تجمیع کلیه نرم افزارهای مورد نیاز برای پشتیبانی

- حداقل تعامل نرم افزار با کاربر

- سرعت بالای نصب نرم افزار

- انجام تنظیمات خودکار

- بروز رسانی اطلاعات از طریق سرور مرکزی

- امنیت اطلاعات

محصولات جایگزین

در حال حاضر کلیه برندهای معتبر ارایه دهنده ترمینالهای بانکی، اقدام به ارایه سامانه پایش صرفا برای محصولات خود می نمایند. لذا سامانه مورد نظر همتای داخلی (به صورت عملیاتی) ندارد. با این حال محصولات خارجی موجود به دلایل مختلفی از جمله وابستگی به برند، هزینه بالا، عدم پشتیبانی مناسب به صورت فراگیر مورد استفاده قرار نمی گیرند. چند نمونه از محصولات جایگزین در ذیل معرفی می گردند:

- نرم افزار ProView: این سامانه که توسط شرکت وینکور نیکسدورف آلمان تولید شده است از کیفیت بسیار بالایی برخوردار بوده و سرویسهای تعبیه شده در آن بسیاری از نیازهای مرتبط با نرم افزارهای اینچنینی را مرتفع می سازد. با این وجود نقطه ضعف اصلی، کاربرد آن تنها برای محصولات تولید شده توسط شرکت می باشد. ضمن اینکه این نرم افزار با فرض وجود زیرساخت مناسب شبکه طراحی و پیاده سازی گردیده است، لذا در صورت نصب و راه اندازی، با مشکلات عدیده ای مواجه گشته و کارایی لازم را نخواهد داشت. در کنار این موضوع عدم امکان توسعه نرم افزار یکی دیگر از نقاط ضعف آن خواهد بود.

- نرم افزار Tivoli: این نرم افزار محصول کشور فرانسه بوده و از قابلیتهای آن می توان به عدم وابستگی به دستگاههای خاص اشاره نمود. کیفیت بسیار خوب گزارشهای تحلیلی ارایه شده از دیگر موارد قابل توجه در آن می باشد. با این حال این نرم افزار نیز نیازمند زیر ساخت شبکه قوی می باشد. ضمن اینکه قیمت آن بسته به تعداد دستگاههای زیرمجموعه تحت کنترل متغیر بوده و بسیار بالا می باشد.

تحلیل صنعت مادر

با اینکه از عمر بانکداری الکترونیک مدت زیادی نمی گذرد، با اینحال ظهور شبکه های جهانی مانند اینترنت و موبایل سبب رشد سریع آن شده است. در حال حاضر بانکداری الکترونیک (که یکی از زیرشاخه های کسب و کار الکترونیک به شمار می رود) یکی از پارامترهای رشد کشورها به حساب آمده و سرمایه گذاری قابل توجهی بر روی آن صورت می گیرد.

با وجود اینکه سیاستگذاری های لازم در این زمینه می بایست توسط بانک مرکزی و سازمانهای بالادستی صورت پذیرد با این حال بازیگران اصلی این حوزه بانکها می باشند. بانکها به تبعیت از روند جهانی به دنبال ارایه خدمات با کیفیت بالاتر به مشتریان خود بوده و در شرایط فعلی این موضوع تنها از طریق بانکداری الکترونیک محقق می گردد. با این حال و با تمام تلاشهای صورت گرفته به دلیل ضعف در زیرساختهای لازم، از سرعت اولیه رشد این کسب و کار، خصوصا در کشورهای در حال توسعه، کاسته شده است. این بدین معنی است که ارزش سرمایه گذاری در بخش زیرساخت (شبکه، نرم افزار، ...) بسیار مهم بوده و بانکداری الکترونیک به طور کامل (یا حداقل برای رشد) نیازمند آن می باشد.

به طور کلی (مشابه تعریف تجارت الکترونیک)، هر گونه فعالیت در حوزه بانکی که با استفاده از ابزارهای الکترونیکی صورت پذیرفته و هدف از آن تسهیل این امور باشد در حوزه بانکداری الکترونیک گنجانده می شود. به همین دلیل بخش بندی مشخص و شفاف در این زمینه عملی نمی باشد.

با تمام این تفاسیر، این حوزه در کشورهای پیشرفته در حال رشد قابل ملاحظه ای بوده و همانطور که ذکر شد شبکه های بین المللی کمک شایانی به آن می نمایند. ضمن اینکه مفهوم رشد در این موضوع در کنار مباحث کمی (فراگیری) و کیفی (سرویس) شامل توسعه سرویسهای جدید نیز می باشد.

نمودارهای زیر نشان دهنده وضعیت بانکداری الکترونیکی به لحاظ میزان استفاده و رشد می باشند.

نمودار زیر نشان دهنده کاهش نرخ و هزینه انجام تراکنش برخط می باشد که خود می تواند از دلایل مهم رشد نرخ استفاده از بانکداری الکترونیکی باشد.

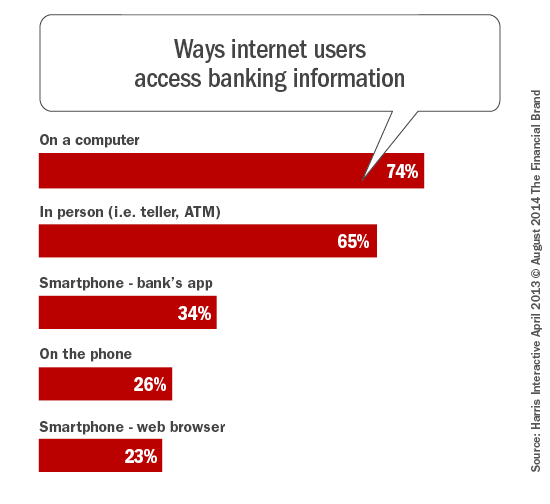

تحلیل صنعت خود

به صورت واقع بینانه بانکداری الکترونیک با ظهور پایانه ها و نرم افزارهای آنها متولد و با ظهور شبکه ها به بلوغ رسید. نقش پایانه های بانکی در این عرصه غیر قابل انکار بوده و در حال حاضر نیز با وجود تغییر در رویکردها و استراتژیها، از این نقش کاسته نشده و کماکان توسعه سرویس در این بخش نیز در دستور کار سازمانهای مرتبط قرار دارد. ضمن این که ارتباط تنگاتنگ حوزه های مختلف درگیر در بانکداری الکترونیک سبب جلوگیری از کاسته شدن و کمرنگ شدن نقش این بخش می شود. نمودار زیر گویای این موضوع می باشد.